仕事、旅行、ショッピング、趣味と日々アクティヴに動き回る女性の良きパートナとなってくれる三井住友VISAアミティエカードはご存知ですか?

カードデザインもまさに女性が好みそうな淡いピンクの素敵なクレジットカードです。

女性専用のクレジットカードや、女性向けのクレジットカードは多々ありますが、三井住友が発行するカードなら信頼度と安心感が違います。

ここではそんな三井住友VISAアミティエカードの魅力やデメリットをご紹介します。

三井住友VISAアミティエカードの特徴やメリット

三井住友VISAアミティエカードは、三井住友が発行するクレジットカードです。

国際ブランドは、VISA、Mastercardの2種類です。

国内は勿論のこと、海外でも上記の2つであれば問題なく使うことができます。

年会費は有料だが無料にする方法

年会費は、初年度は無料ですが、翌年からは本会員が1350円、家族会員が432円です。

また、VISAとMasterの二つを発行する場合は、本会員が1620円、家族会員が702円です。

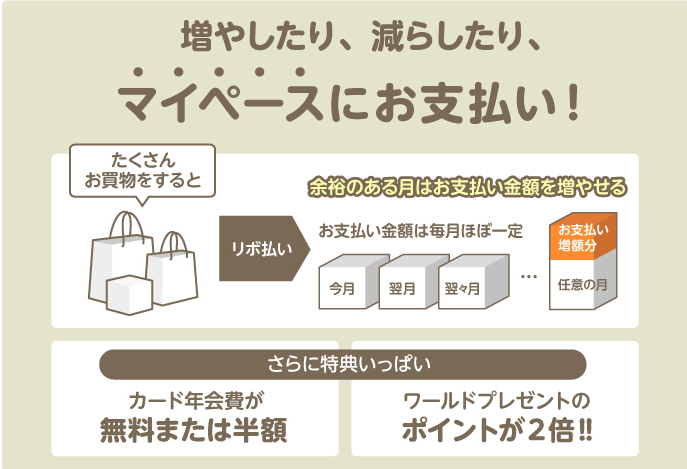

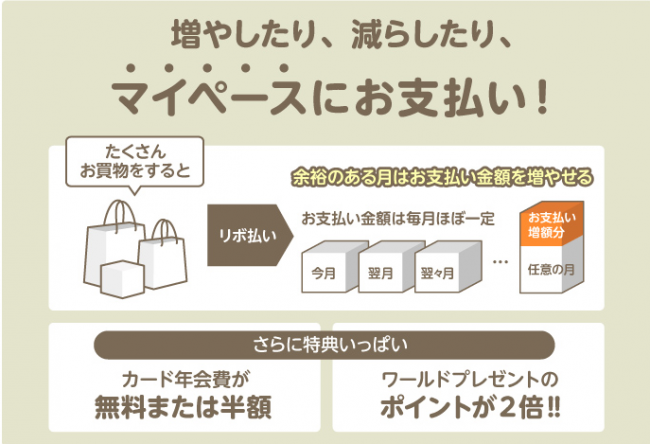

ただ、リボ払いサービスの「マイ・ペイすリボ」へ加入して、年間一度でもカード利用すれば年会費は無料になります。

リボ払いは手数料が高くつくと思われますが、三井住友VISAアミティエカードなら、リボ払いの支払い金額をカード利用限度額に設定しておけば、一括払いとほぼ同じ事になるので心配いりません。

こちらで詳しく説明しています。

基本的にリボ払いはおすすめはしませんが、「マイ・ペイすリボ」のような仕組みがあるリボ払いであれば、手数料をとられる心配はありません。

学生よミティエカードであれば、女子大生なら、年会費は無料で持つことができます。

また、利用限度額は親権者の同意があれば30万円、なければ10万円です。

家族カードとETCカード

家族カードは、年会費初年度無料で翌年からは432円。

VISA、Masterの二つを発行の場合、702円となります。

在学中の家族であれば、無料です。

サービス内容は本会員と同じですので、家族で楽しくお得に使うことができます。

ETCカードの年会費は540円ですが、年間一度でもETCカードを利用すれば無料です。

iDなどの電子マネーが機能が使える

三井住友VISAアミティエカードには、

- iD

- WAON

- PiTaPa

これらの電子マネーと紐付けすることができます。

特におすすめなのはドコモが提供しているiDです。

iDは3つのタイプがある

iDは電子マネーの中でも、かなり有名な電子マネーですが、、三井住友VISAアミティエカードでは3つのタイプから選ぶことができます。

- 三井住友カード iD(専用カード)

- 三井住友カード iD(クレジット一体型)

- 三井住友カード iD(携帯)

基本的には、クレジット一体型の方が枚数も多くならないし、一番使い勝手はいいのでおすすめです。

おサイフケータイの機能がある、スマホや携帯を持っていれば、そちらでもいいと思いますが、機能がないと使うことができないのが少し、デメリットでしょう。

専用カードは、2枚持ちになってしまうので、個人的にはおすすめはしません。

どのタイプも発行手数料や年会費などは一切にかからず無料なので、iDをよく使う人は、一緒に紐付けしておくと買い物が更に便利になります。

WAONカードに付属できるが微妙

WAONカードにも紐付けすることができますが、こちらは別途WAONカードが必要になるので注意が必要です。

WAONカードは年会費などの維持費などはかかりませんが、発行手数料で300(税込)かかる。

正直WAONカードを作るのであれば、イオンカードセレクトにした方がお得に貯めることができます。

三井住友VISAアミティエカードでは、チャージはできますが、いくらWAONカードにチャージしてもポイントが付きません。

イオンカードセレクトなら、ポイントの三重取りもできますし、ガンガンWAONポイントを貯めることが可能になります。

また、カードが別途必要なので、2枚持ちになってしまう点を考えてもWAONカードを持つのはちょっと微妙かもしれない。

どうせ2枚持つのであれば、イオンカードセレクトは年会費も無料で持つことが可能なので、そちらをサブカードとして持つといいでしょう。

PiTaPaにも紐付けが可能

PiTaPaにも、紐付けができてチャージ不要で使うことができます。

基本的に入会費や年会費は一切かからずに使うことができます。

しかし、1度の利用もないと別途1,000円(税抜)が必要になるので注意を。

常日頃から、PiTaPaを利用していれば、作っておいてもいいですが、こちらもカードが別途必要になります。

また、これ以外にも、nanaco、楽天Edy・モバイルSuica、JR西日本スマートICOCA、WAONなどもチャージをすることができますが、基本的にはポイントがつきません。

使っている電子マネーにポイントを付けたい場合は、他のクレジットカードをサブカードとして使うのも検討するといいでしょう。

nanacoチャージ出来るクレジットカードを比較。リクルートカードプラス終了につき検討

楽天Edyをガンガン使いこなす!お得なクレジットカードも紹介

ショッピング保障で安心

アミティエカードを利用して購入したものが、破損、盗難などに合った場合、購入の翌日から90日間の間だったら最高100万円まで補償されます。

ただし、海外での買い物の場合と国内ならリボ払いか、3回以上の分割払いの時のみとなります。

ケータイ、PHS利用料のポイントは2倍

WEB明細書サービスを利用する場合のみとなりますが、ケータイやPHSの利用料金の支払いでポイントが2倍になります。

アミティエカードの通常ポイント還元率は0.5%ですので、これに関しては1.0%と上がります。

ユニバーサル・スタジオ・ジャパンがお得

三井住友は、USJの協賛だから叶うお得なメリットです。

アミティエカードに限らず、三井住友カード会員ならUSJの1デイ・スタジオ・パスが割引購入できます。

大人10%オフ、子供12%オフとお得です。

宝塚チケットも取りやすい

なかなか取ることが難しい宝塚の舞台チケットですが、三井住友カードが毎月1回~3回おこなう貸切公演なら、入手困難なチケットも楽々ゲットできます。

三井住友カードが冠協賛していますので、カード会員は優先的にチケット購入することができるわけです。

セキュリティも万全

アミティエカードには、ICチップが搭載されていますので、その高度な暗証化でカードはしっかり守られます。

また、希望者にはカードの裏面に顔写真を付けるサービスもあるので、盗難や紛失時の不正利用を防ぐことができます。

VJトラベルデスク利用で旅行代金が最大5%オフ

申し込みしたい旅行会社のパンフレットを見つけたら、VJデスクに電話をして申し込むだけで旅行代金が3%~5%割引されます。

例えば、日本旅行、JALパック、ユナイテッドツアーズetcなら、5%オフ。

日本旅行Best、JALパックスペシャル、プレイガイドツアーなら、3%オフになります。

VJデスクは、海外などでトラブルにあった場合、24時間の電話対応で日本語でサポートしてくれる海外旅行に心強いサービスです。

まさに、女性にとって嬉しいメリットがいっぱいの三井住友VISAアミティエカードです。

ポイント還元率と有効期限

ポイントの通常還元率は0.5%です。そこまで高い還元率ではありません。

元々三井住友VISAカードのクレジットカードたちは、そこまで還元率が高いわけではありません

支払い方法をリボ払いにして手数料が発生した場合と、ケータイとPHSの利用料金支払いの場合は、ポイントは2倍で還元率1%になります。

また、年間利用額に応じてメンバーランクが上がり、それに合わせて還元率もアップしていきます。

メンバーランクと、「年間利用額とその翌年の還元率」と、もらえるボーナスポイントは下記のとおりです。

| ステージ | 前年度利用額 | ボーナスポイント(プライムゴールド以外) |

| V3 | 300万円以上 | 50万円で150ポイント以降10万円ごとに30ポイント |

| V2 | 100万円以上300万円未満 | 50万円で75ポイント以降10万円ごとに15ポイント |

| V1 | 50万円以上100万円未満 | 50万円で50ポイント以降10万円ごとに10ポイント |

| なし | 50万円未満 | なし |

もともとの還元率は高くはありませんが、年間のカード利用額が増えれば増えるほど翌年の還元率がアップしていくシステムが嬉しいです。

ポイント有効期限は2年とありますので、メンバーランクを上げながら貯めていけばポイントも有意義に利用できます。

旅行傷害保険は?

アミティエカードには、海外旅行傷害保険だけでなく国内旅行にも保険が自動付帯しています。

年会費が1350円~1620円のクレジットカードにしては、補償内容は充実しているといえますが、補償額などが少し足りないのでは?と心配な人は今あるメインカードとの2枚持ちもおすすめです。

とはいえ、海外だけでなく国内旅行にも適応されているので、旅行好きな女性にとっては嬉しい保険です。

気になる補償内容は

| 傷害の種類 | 補償金額 |

| 死亡・後遺障害 | 最高2,000万円(自動付帯300万 |

| 治癒費用 | 100万円限度 |

| 疫病の賠償費用 | 100万円限度 |

| 賠償責任 | 2,500万円限度 |

| 携行品の損害 | 20万円限度 |

| 救援者費用等 | 150万円限度 |

旅先での怪我の治療や病気の治療では、多額の治療費が請求されることも少なくありませんので、障害治療、疾病治療が100万円では少々心細いです。

そんな時は、年会費無料のクレジットカードで旅行保険自動付帯のものと合わせもっていれば、その補償額は加算されていきますので、安心感も増すでしょう。

エポスカードやJCB EITであれば、年会費無料で旅行保険が自動付帯されるので、上記の補償に上乗せすることができます。

保険は補償が厚いほど安心するものなので、このようなカードを上手に利用していきましょう。

お得なポイントの貯め方、使い方

ポイントをたくさん貯めるためには、上記にあるようにメンバーランクを上げていくことを目指していくのも良し、リボ払いや分割払いを利用して還元率を上げるも良しですが、ネットショッピングを活用することで更に、お得にポイントを貯めることができます。

Amazonや楽天利用でポイント最大20倍

なにかと忙しくゆっくり買い物に行くヒマもない女性には、とても便利でお得なネットショッピング。

三井住友VISAアミティエカードの会員であれば、「ポイントUPモール」を使うことができます。

Amazonや楽天市場を含む多くのショッピングサイトでの買い物をポイントUPモール経由ですれば、ポイントが2倍~20倍までアップするのでぜひ使いましょう。

貯まったポイントの交換先も豊富

アミティエカードで貯めたポイントは、豊富な交換先でお得に利用できます。

貯めたポイントは他のポイントへ移行することができますので、利用頻度などが多いポイントサービスのポイントとして利用するの良いです。

主な移行可能なポイントと必要ポイント数

| ジャンル | ポイント移行先 | 交換レート | 交換単位 |

| 電子マネー | WAON(三井住友) | 1ポイント→5ポイント | 200ポイント以上100ポイント単位 |

| nanaco | 1ポイント→3ポイント | 200ポイント以上100ポイント単位 | |

| 楽天Edy | 1ポイント→3ポイント | 200ポイント以上100ポイント単位 | |

| Suica | 1ポイント→3ポイント | 200ポイント以上100ポイント単位 | |

| ショップdeポイント | 1ポイント→50ポイント | 200ポイント以上100ポイント単位 | |

| カエトクカードへチャージ | 1ポイント→4円分チャージ | 200ポイント以上100ポイント単位 | |

| タリーズカード | 1ポイント→4円分 | 200ポイント以上100ポイント単位 | |

| スターバックスカード | 1ポイント→4円分 | 200ポイント以上100ポイント単位 | |

| 通販 | ベルメゾン | 1ポイント→5.5ポイント | 200ポイント以上100ポイント単位 |

| 楽天スーパーポイント | 1ポイント→5ポイント | 200ポイント以上100ポイント単位 | |

| 携帯キャリア | dポイント | 1ポイント→5ポイント | 200ポイント以上100ポイント単位 |

| au WALLET | 1ポイント→5ポイント | 200ポイント以上100ポイント単位 | |

| 家電 | ビックポイントサービス | 1ポイント→5ポイント | 200ポイント以上100ポイント単位 |

| ジョーシンポイント | 1ポイント→5ポイント | 200ポイント以上100ポイント単位 | |

| ゴールドポイント | 1ポイント→5ポイント | 200ポイント以上100ポイント単位 | |

| ポイントサービス | Tポイント | 1ポイント→4.5ポイント | 200ポイント以上100ポイント単位 |

| Pontaポイント | 1ポイント→4.5ポイント | 200ポイント以上100ポイント単位 | |

| Gポイント | 1ポイント→4.95ポイント | 200ポイント以上100ポイント単位 | |

| キャッシュバック | 現金 | 1ポイント→3円 | 200ポイント以上1ポイント単位 |

| iDバリュー | iD | 1ポイント→5円 | 200ポイント以上100ポイント単位 |

などです。他にもまだまだります。

マイルに交換も可能

ANAとシンガポール航空のマイル交換なら、100ポイントで300マイルに交換できます。

また、アリタリア航空のマイルなら200ポイントで600マイルに交換が可能です。

手数料はかかりません。

ポイント数は少々多く必要になりるものもありますが、ポイント交換先は豊富で、困ることはないでしょう。

また、三井住友カードが用意する様々な商品と交換することもできます。

グルメや生活用品はもちろんのこと、女性なら一つは持っておきたい美容家電なども揃っているので商品への交換もおすすめです。

デメリットはポイント還元率の低さ

三井住友VISAアミティエカードのデメリットは、やはりポイント還元率の低さです。

年に1度カード利用をすれば年会費が無料になるものの、年会費有料のクレジットカードのポイント還元率が0.5%というのは少し低い還元率です。

ただ、少額のリボ払いなどを利用して、ポイントが2倍、5倍になるサービスを利用すればカバーできなくもありません。

うまく利用すれば、デメリットは気にならなくなるでしょう。

もし、還元率を重視するのであれば、P-one Wiz(1.5%)やリクルートカード(1.2%)などが年会費無料で持つことができるので、おすすめです。

まとめ

三井住友VISAアミティエカードは、三井住友カードが発行する女性専用のクレジットカードですから、安心感もありながら信頼もできる女性に嬉しいカードになっています。

三井住友VISAクラシックカードが一般的ですが、保険や特典などを考えても、三井住友VISAアミティエカードの方が充実しているので、女性であれば三井住友VISAアミティエカードにして方がお得です。

それに、三井住友VISAはセキュリティ面も優れているので、もしもの時も安心をして使うことができます。

今なら2016年6月30日までの入会で最大8,000円がキャッシュバックされるキャンペーンを行っています。

三井住友VISAだからできるキャンペーンですよね。

女性で信頼・安心・安全であるクレジットカードを検討しているのであれば、淡いピンクの可愛いカードを一枚お財布に忍ばせてみてはいかがですか?