さりげないステータスを演出することができるアメリカン・エキスプレス・カード、通称アメックス・グリーンは、アメックス・カードの中では一般カードに分類されますが、他社ゴールドをしのぐほどです。

トラベル&エンターテイメント(T&E)に特化したサービスが充実しているので、旅行やエンターテイメントにお金や時間を費やす人にはかなり有意義なクレジットカードとなります。

他社の一般カードではちょっと物足りないけど、ザ・ゴールドカードというほどのものは必要ないという人に最適な1枚です。

ここでは、そんなアメリカン・エキスプレス・カード「アメックス・グリーン」の特徴やメリット、デメリットなどをご紹介していきます。

一般的なクレカよりもステータス重視で考えている方には、人気がありおすすめですよ。

目次

アメリカン・エキスプレス・カード(アメックス・グリーン)の特徴

アメリカン・エキスプレス・カード「アメックス・グリーン」は、アメリカン・エキスプレス・インターナショナル・インコーポレイテッドが発行するクレジットカードです。

カードデザインのカラーから、アメックス・グリーンとも言われています。

アメックス・カードの中では、一般カードに分類されますが、他社のゴールドカードに引けを取らない特典やサービスが付帯しています。

国際ブランドは、アメリカン・エキスプレスです。

アメリカン・エキスプレスだと、他のVISAやMasterCardのように使える店舗が少なんじゃない?と思うかもしれませんが、実はアメリカン・エキスプレスはJCBと提携しているので、JCBの店舗でも利用することができます。

国内では、クレジットカードが使える店舗ならほとんどがJCBが使えるはずなので、アメックスだからと言って使えないということはありません。

年会費は12,000円(税抜)

アメックス・グリーンの年会費は12,000円(税抜)です。

他社のゴールドカード並みの年会費ではありますが、充実した旅行傷害保険や特典、優待サービスがありステータス性が高いので妥当な年会費と言えます。

家族カードの年会費は、6,000円(税抜)で、ETCカードの年会費は、500円(税抜)になります。

ETCカードに関しては、初年度無料で、年に1度でもETCカードを利用すれば年会費は無料となります。

実質無料と考えていいでしょう。

一律の限度額が設定されていない

アメックス・グリーンは、他クレジットカードのように一律の限度額が設定されていません。

ただしこれは、いくらでも無制限に利用できるというものではなく、保有者1人1人のライフワークに応じてある程度の自己設定が可能というものです。

アメックス・グリーンはデポジット制といって、事前入金システムがあるので、その額に応じて限度額が決まるということになります。

例えば、保有者が事前に500万円入金すれば限度額は500万円、800万円入金すれば限度額は800万円というように本人の状況に応じていくらでも限度額は変動できます。

さすがステータスの高いカードは、こういった面での縛りがなく保有者の信用があるからこそ自由がきくのでしょう。

ポイント還元率は0.3%~1.0%で変動する

アメックス・グリーンのポイント還元率は0.3%~1.0%で、ポイントの交換先などで還元率は変わります。

ポイントの貯まり方としては、100円利用毎に1ポイント貯まっていきます。

ただし、下記での利用時は、200円利用毎に1ポイントとなりポイント付与率は半減します。

- 電気料金:北海道電力、東北電力、東京電力、中部電力、関西電力、中国電力、九州電力、沖縄電力、北陸電力

- ガス料金:北海道ガス、京葉ガス、東京ガス、東邦ガス、広島ガス、西部ガス、長野都市ガス、大阪ガス

- 水道料金:札幌市水道局、東京都水道局、武蔵野市水道部、横浜市水道局、長崎市上下水道局、大阪市水道局

- 東京都自動車税

- 大阪府自動車税

ポイント重視でいくのであれば、上記の支払いは他のクレジットカードを使うというのもありです。

今は、年会費無料でもポイント還元率が高いクレジットカードはたくさんあるので、そちらをサブカードとして使うと効率よくポイントを貯めることができるはずですよ。

ボーナスポイント・パートナーズで還元率がアップ

アメックス・グリーンのポイントプログラムである「メンバーシップ・リワード」では、事前登録不要の「ボーナスポイント・パートナーズ」とう制度があります。

これは、ボーナスポイント・パートナーズの提携店でアメックス・グリーンを利用すると、ポイントがアップするというサービスです。

通常100円利用毎に1ポイント貯まっていきますが、提携店によって100円利用毎に、2ポイント、3ポイント、5ポイント、10ポイントと付与されるポイントがアップします。

最大で10倍になる提携店もありますので、ポイントを貯めたい方は是非チェックしておきましょう。

提携店の一部をご紹介

- 高島屋オンラインストア:2ポイント

- Oisix (おいしっくす):2ポイント

- アルマーニ リストランテ銀座:2ポイント

- ザ・プリンス 箱根芦ノ湖:2ポイント

- アイシティ 渋谷駅前、新宿、池袋店 :5ポイント

- FLYMEe (フライミー):5ポイント

- たかの友梨ビューティクリニック:2ポイント

- 神戸牛懐石511:3ポイント

- HIGASHI-YAMA Tokyo:2ポイント

などがあります。

ポイントの有効期限は実質無期限

アメックス・グリーンのポイントは初回の有効期限は3年です。

しかし、1度でもポイントを交換すれば有効期限は無期限となるので、実質無期限と考えても大丈夫です。

ポイントを1対1のレートでマイルに交換できる

アメックス・グリーンで貯めたポイントは空港マイルに移行することができます。

通常はアメックスのポイント2,000ポイントで1,000マイルと移行するようになります。

しかし1対1のレートでマイルを交換することもできます。

それは、メンバーシップ・リワード・プラスに入会することです。

入会金は、3,000円(税抜)となりますが、これはポイントをマイルに移行する時だけ入会するという方法もあります。

その際は、もちろん入会金の3,000円(税抜)がかかりますが、移行時のみの入会となればこの費用を支払う回数を抑えることができます。

メンバーシップ・リワード・プラスに入会してポイントをマイルに移行すれば、アメックスのポイント1,000ポイントを1,000マイルに移行することができます。

マイルに移行するポイントが多ければ多いほどメンバーシップ・リワード・プラスに入会して1対1のレートで移行した方がお得になります。

ポイントをマイルに移行できる航空会社は下記の通りです。

- スターアライアンス:ANA、シンガポール航空、スカンジナビア航空、タイ国際航空

- ワンワールド:キャセイパシフィック航空、フィンランド航空、ブリティッシュ・エアウェイズ、カタール航空プリヴィレッジクラブ

- スカイチーム:デルタ航空、フライング・ブルー(エールフランス航空・KLMオランダ航空)、アリタリア-イタリア航空、チャイナエアライン

- その他:ヴァージン・アトランティック航空、エティハド航空、エミレーツ航空

有効期限がないですし、マイル移行手数料もかからないので、ビジネスクラスやファーストクラスなどを目指して利用している方にもおすすめですよ。

マイル以外の使い道も豊富

マイル以外にも、様々なポイントの使いみちがあるのが、アメックス・グリーンの特徴の1つです。

- カード利用後の代金に使う

- 旅行代金に使う

- 店頭の支払いに使う

などの使いみちがあります。

また、Tポイントや楽天スーパーポイントに交換することも可能です。

ただし、メンバーシップ・リワード・プラスに登録していれば、充当のレートがアップするので、3000円は掛かりますが、ポイントを上手に活用するのなら入っていておいた方がいいでしょう。

メンバーシップ・リワード・プラスの有無の主なレートこちらを参考にしてください。

| 提携先・利用先 | 登録の方 | 未登録の方 |

| 楽天スーパーポイント | 3,000→1,500 | 3,000→1,000 |

| Tポイント | 3,000→1,500 | 3,000→1,000 |

| アメリカン・エキスプレス・トラベル オンライン | 1ポイント=1円 | 1ポイント=0.4円 |

| 日本旅行の各店舗 | 1ポイント=0.8円 | 1ポイント=0.4円 |

| 航空会社でカードを利用 | 1ポイント=1円 | 1ポイント=0.3円 |

| ホテル・旅行代理店などの加盟店でカードをご利用 | 1ポイント=0.8円 | 1ポイント=0.3円 |

| 旅行関連以外でカードをご利用 | 1ポイント=0.3円 | 1ポイント=0.3円 |

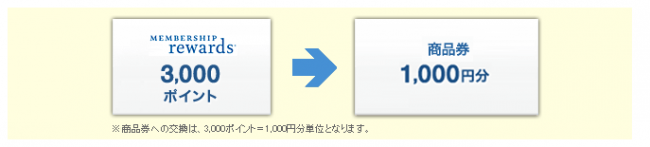

また、ヨドバシカメラや高島屋の商品券と交換することもできます。

還元率は、0.33%なので少しレートはよくはありませんが、ポイントが使える範囲が広がるのは、便利ですよね。

もし、効率よく交換したい場合は、上記で書いたマイルへの交換が1番おすすめです。

1対1で交換できるので、還元率は最低でも1%以上です。

マイル価値がもし、2円なら2%の還元率になるので、かなりお得に交換することができます。

アメックス・グリーンの5つのメリット

アメックス・グリーンのメリットは豊富です。

旅行はストレスフリーで快適な旅に、また、毎日の生活が華やぐような特典とサービスがかなり充実しています。

アメックス・グリーンのメリットとしては、

- 付帯サービスが充実している

- アメックス会員限定のイベントがある

- 人気のチケットの先行予約ができる

- コットンクラブ・国立劇場での優待サービスがある

- 付帯保険が充実している

これら5つがあります。

付帯サービスが充実している

アメックス・グリーンを保有するだけで多くのサービスを受けることができます。

かなりの種類のサービスがあるので、必ずお気に入りのサービスがいくつも見つかるはずです。

アメックス・グリーンに付帯するサービスは下記の通りです。

- メンバーシップ・トラベル・サービス

- 海外旅行先での日本語サポート(グローバル・ホットライン)

- エアポート送迎サービス

- 手荷物無料宅配サービス

- エアポート・ミール

- 無料ポーターサービス

- 空港ラウンジ

- 空港クロークサービス

- トラベル・サービス・ロケーション

- 海外用レンタル携帯

- プライオリティパス(スタンダード会員)

- メンバーシップ・プレビュー

- ゴルフ・デスク

- アメリカン・エキスプレス・セレクト

- アメリカン・エキスプレス・トラベル・サービス・オフィス

- エクスペディアの優待特典

- クラブ エッセンシアの優待特典

- クラブ プレミアム プラスの優待特典

これだけのサービスが付帯していて、中でも空港ラウンジやメンバーシップ・トラベル・サービスなど旅行関連のサービスが充実しています。

旅先でのトラブルや病気、怪我、旅の様々な案内を24時間日本語で案内してくれるサービスなどもあり、快適で安心の旅を楽しむことができます。

アメックス会員限定のイベントがある

アメリカン・エキスプレスは会員限定の様々なイベントを定期的に開催します。

グルメイベントやファッションイベント、博物館やお寺などで開催されるイベントが充実していて、特別な時間を華やかに過ごすことができる機会が豊富に用意されているのも魅力です。

音楽や芸術に触れる機会も増え、特別なランチやディナーを楽しむことができるのはアメックス会員ならではです。

人気のチケットの先行予約ができる

アメックス・グリーンを保有すれば利用することができる「チケット・アクセス」は、e+(イープラス)と提携するサービスです。

人気のチケットの先行予約やチケットの優待価格での購入などがあるので、ぜひ利用したいサービスです。

コットンクラブ、国立劇場の優待サービスがある

東京丸の内にあるジャズやソウルミュージックなどの一流アーティストが出演するコットンクラブでは、毎週金曜日の飲食代金が1名につき1,000円割引になります。

ただし、これはドリンクの注文もした時に限ります。

国立劇場では、アメリカン・エキスプレス会員限定のステージがあり、さらに特別優待価格で鑑賞することができます。

付帯保険が充実している

アメックス・グリーンは、付帯保険が充実しているので、国内旅行も、海外旅行も安心です。

海外旅行傷害保険の内容(自動付帯)

| 傷害の種類 | 補償金額(本人) |

| 死亡・後遺障害補償 | 本人5,000万円、家族1,000万円 |

| 傷害治療費用 | 100万円 |

| 疾病治療補償 | 100万円 |

| 賠償責任 | 3,000万円 |

| 携行品の損害 | 30万円 |

| 救援者費用等 | 200万円 |

国内旅行傷害保険(利用付帯)

- 死亡・後遺障害補償:本人5,000万円、家族1,000万円

年会費が12,000円(税抜)かかるとはいえ、一般カードで国内旅行、海外旅行ともに、死亡・後遺障害補償が5,000万円というのはさすがアメックスです。

それに、家族特約もあるので、家族の方と旅行に行った際も安心です。

豊富なプロテクションでさらなる安心がある

アメックス・グリーンには豊富なプロテクションが付帯していますので、さらなる安心を得ることができます。

カード緊急再発行

アメックス・グリーンが紛失、盗難などに合った場合、状況によってはカードを緊急再発行してくれる安心のサービスです。

緊急用の仮カードとなるため、デザインは異なりますがそれにしても十分なサービスです。

不正プロテクション

カードが不正に利用されたことが判明した場合は、不正に利用された分の損害を補償してくれます。

ショッピング・プロテクション

国内、海外どこであっても、アメックス・グリーンを利用して購入した商品が破損、盗難にあった場合、購入日から90日間であればその損害が補償されます。

年間最高500万円まで補償されます。

リターン・プロテクション

なかなか他のクレジットカードには付帯していないサービスです。

アメックス・グリーンを利用して購入した商品の返品を店側が受付けなかった場合、購入日から90日以内であれば、アメリカン・エキスプレスにその商品を送ることで商品代金を後日本人の口座に振り込んでくれます。

オンライン・プロテクション

アメックス・グリーンなら、ネットショッピングでの不正利用の損害を全額補償してくれます。

ネットショッピングは不安で躊躇してしまう人もでもこのプロテクションでいつでも安心して利用することができます。

これだけのプロテクションでガードしてもらうことができるので、海外旅行はもちろん、国内でのショッピングも常に安心です。

アメックス・グリーンのデメリット

アメックス・グリーンのデメリットは、

- 一般カードだか年会費が高額

- ポイント還元率が普通

この2点です。

一般カードだか年会費が高額

アメックス・グリーンは、アメックスの中では一般カードに分類されますが、その内容は他社のゴールドカードを匹敵する充実ぶりです。

旅行傷害保険の充実性や様々なプロテクションの付帯で、安心感も他社をしのぐ勢いです。

そのため、12,000円(税抜)の年会費は掛かりますが、内容を考えれば高いということにならないでしょう。

ポイント還元率が普通

アメックス・グリーンのポイント還元率は最大で1%の還元率になりますが、利用する店舗によっては、還元率が0.3%まで下がってしまいます。

しかし、このカードはポイントを貯めてお得感を味わうというよりは、高いステータス性を得るためのカードになります。

この高いステータスを得るには十分すぎるほどの特典やサービスがあるので、ある程度のポイント還元率の低さは特に問題にならないでしょう。

アメックス・グリーンの審査基準はそれなりに厳しい?

アメックスといえば、ステータス性の高いクレジットカードです。

中でもアメックス・グリーンは、アメックス初心者の人が申請することが多いと思うので、やはり審査に関しては厳しいのでは?と心配の方もいるでしょう。

アメックス・グリーンの審査は条件によってはそこまでハードルは高くはない

アメックス・グリーンは、他のアメックスのカードと比べればそこまでハードルは高くありません。

とはいえ、最近多くなってきた18歳以上であればパートやアルバイトでも申請できるという甘さはありません。

アメックス・グリーンの申請資格は、

- 20歳以上の方

- 定職がある方(パート、アルバイトは不可)

- 日本国内に定住所のある方

- 他のクレジットやローンで延滞のない方

となっています。

パートやアルバイト以外の定職があり安定収入があることが大前提となりますし、18歳で社会人になっていても申し込みをすることはできません。

年収は高くなくても大丈夫?

定職があっても審査に通る年収の基準がやはり気になるものです。

アメックスともなれば、他カードの年収基準よりも高く設定されているのでは?と思いますよね?

しかし、アメックスの上級カードであるゴールドカードであっても、年収400万円以上、勤続年数3~5年でも審査に通ることが多々あります。

そこから考えると、アメックス・グリーンの審査基準は安定収入さえあれば年収の高さにそこまでこだわらなくても審査を通れる可能性は大いにあります。

20歳以上でパート、アルバイト以外の定職があり勤続年数にも自信があるという人は、ぜひ、1度トライしてみるのも有りですよ。

ただし、それ以前にクレジットカードやキャッシングなどの遅延・滞納・延滞があった場合は、より厳しくはなりますので注意を。

まとめ

アメックス・グリーンは、年会費以上のサービスや特典で高いステータスを得ることができます。

一般カードとしては、年会費が高額と思う人もいるかもしれませんが、他社の高額年会費のゴールドカードに引けを取らない1枚となります。

「年会費20,000以上のゴールドカードはちょっと」という人にアメックス・グリーンは、ステータス性のかなり高い一般カードとしての保有がおすすめです。

アメックス・グリーンがどんなものなのかと、気になる方は申し込みをしてみてください。

クレジットカードは使ってみないとわからないことが多いですので。