VISA・MASTARCARD・JCBと並び、クレジットカードの国際ブランドであるアメリカン・エキスプレス(アメックス)ですが、法人カード・ビジネスカードとして利用できるものもいくつか種類があります。

法人カードにおいてアメリカン・エキスプレスは非常におすすめできるブランドの1つで、今回はその理由や魅力、特典などについて掘り下げてお伝えしていきます!

目次

法人カードにアメリカン・エキスプレスってどうなの!?

アメリカン・エキスプレスは世界中に約8000万人の利用者がいると同時に、2200ヶ所以上ものトラベル・サービスオフィスがあり、利用者にサービスを提供しています。

アメリカン・エキスプレスというとまず「年会費が高い」というイメージを持つ方もおり、カードを発行する時点でも選択肢から外されることがあるかと思います。

ですが、中には年会費が比較的リーズナブルなものもありますし、ビジネスシーンに役立つ特典が満載で経営者や個人事業主にとってかなり魅力的な特徴を持っています。

アメリカン・エキスプレス・ビジネスカードの魅力

①アメリカン・エキスプレスは審査が意外と甘い!?

アメックスが持つそのステータスの高さゆえに「審査も厳しいのでは?」と思うのも不思議ではありませんが、実際そんなことはありません。

アメリカン・エキスプレスの中でもビジネスゴールドカードやセゾンプラチナカードなど比較的優しく、設立年数が浅くてもカードを発行できるものがあります。

過去に債務整理や支払いの遅れがあったという方でも審査通過する場合がありますので、欲しいけど審査を理由に諦めていた方でも充分に発行できる可能性は充分にあります!

また、手元に届くまでおよそ1週間程度ですので申し込みから利用可能になるまでの期間が短く、スピーディな点も非常に優れています。

一般的な法人カードとアメリカン・エキスプレスの審査基準

法人カードにはさまざまなバリエーションがあるので審査基準も異なりますが、その多くは「設立3年以上で黒字決算が2期続いているか否か」がポイントで、その他にも勤務年数などが考慮されるなど個人より厳し目に審査されるのが特徴です。

その点、アメリカン・エキスプレスは申し込み申請者の信用情報に重きを置いているので、設立年数が1年を経過していくなくても審査に通った事例がいくつもあります。

②個人事業主に嬉しい「四半期管理リポート」で業務効率化!

個人事業主や経営者がカードを発行するメリットの1つは経費の管理をカンタンできるという点があるのですが、アメックスであれば「四半期管理レポート」という機能が付いてより楽チンになります。

どのような機能かというと、3ヶ月毎にカードの利用記録をレストラン、サービス料などに分類して集計し、レポート・グラフにまとめて郵送してもらえるので一目で誰が何に使ったのかということがわかります。

また、正式明細書や利用明細のダウンロードも可能(PDF,CSVなど)になっており、会計ソフトへ反映されるも非常に容易になり、より効率的に業務を進めることができます。

③大手企業も使っている福利厚生プログラム「クラブオフ(Club Off)」

アメックスのビジネスカードを持っていれば、全国20万もの店舗・施設での利用料金を割引した上で利用することができ、しかもクラブオフは年間の登録料が無料となっています。

具体的にどのような割引ができるのかというと…

・ホテル内の高級レストランでステーキランチが980円~

・国内2081店舗で生ビール半額あるいはお会計から10~20%OFF

・全国のスパ1213件で10~20%OFF、カラオケが最大50%OFF

などなど紹介しきれないほど割引が利用できるのですが、さらにポイントも貯まり、1万ポイントで現金10,000円と交換も可能です。

これだけ割引対象があるので、事務用品をはじめとするさまざまな経費を節約することができるので、経営者や個人事業主にとってはかなり嬉しいですよね!

④コンサルティング、企業情報やレポートなどビジネスシーンで役立つ特典満載!

ビジネスにおいて情報は非常に重要で、特に企業やマーケティングに関する情報は非常に有用です。

アメックスビジネスカードの特典「ジ・サーチ」では国内外を問わず、帝国データバンクた東京商工リサーチなどの企業情報を一度に調査できますので、新規取引先の経営状況を確認したり、今後の判断の基になる客観的情報を取得することができます。

さらに中小企業・個人事業主としたコンサルティングサービスも行っており、経営課題などについて相談窓口も設置されているため気軽に問い合わせできる体制が整っています。

また、船井総合研究所が主催する各種セミナーやビジネスノウハウが詰まった教材も割引価格で手に入れられますので、ビジネススキルアップの手段としても使うことができます!

⑤カスタマーサポートが24時間対応の専用回線で受けられる!

アメックスのビジネスカードの中でもゴールドやプラチナカードには専用の電話回線が設けられており、24時間365日、通話料無料で緊急時の対応を受け付けています。

これによって旅行先でのトラブルでも対応可能ですし、時差など関係なく連絡をとって問題に対処してもらえるのはビジネスマンにとって非常に嬉しいですよね。

また、レストランやホテルの予約代行、旅行に関する相談など幅広く受け付けていますので、かなり使用範囲が広い特典といえます!

さらに健康相談窓口も設置されており、医療機関の紹介を受けることができるほか、食事・運動に関する相談も可能です。

主なアメリカン・エキスプレスの法人カードを紹介!

アメリカン・エキスプレスの魅力についてお伝えしてきましたが、どのような種類のカードがあるのでしょうか? 主要なアメリカン・エキスプレスの法人カードを紹介していきます!

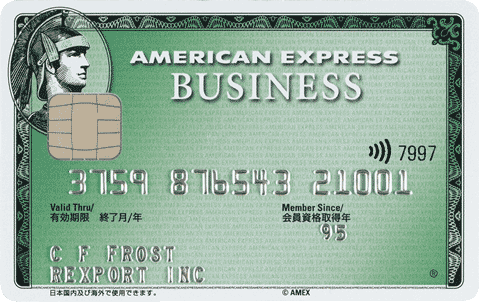

アメリカン・エキスプレス・ビジネス・カード(グリーン)

アメックスグリーンと呼ばれる「アメリカン・エキスプレス・ビジネスカード」はアメックスの特典が利用できてなおかつ年会費を抑えられるコスパの良いカードとなっています。

年会費は12,000円(税別)でゴールドカードの半額以下で発行ができますが、四半期管理レポートやビジネス・セービングといった特典はちゃんと利用可能となっています。

また、空港ラウンジも同伴者1名までであれば無料ですし、年間500万円分のショッピング保険も付いてくるので、ビジネスで空港を利用する際のラウンジ使用から事務・設備品などの保障まで幅広くカバーしてくれます!

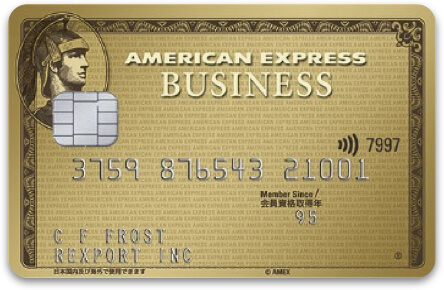

アメリカン・エキスプレス・ビジネス・ゴールド・カード

アメリカン・エキスプレスのビジネスゴールドカードはグリーンカードと比べるとさらに特典が豊富ですので、年会費以上の割引&サービスを受けることが可能です。

特にグルメやアミューズメントの特典が強化されており、例えば「ゴールド・ダイニングby接待日和」は年会費26,000円ですが、高級レストランのコース料理が2名以上の予約で1名分無料となり、2~3回で元がとれる優良特典です!

また、海外旅行損害保険も保障上限が1億円に上がっているほか、国内線の航空便遅延費用保障が利用付帯可能で、出航遅延や欠航時には最高2万円が保障されます。

航空便に関する遅延や欠航は旅行先の怪我や事故と比べると遥かに多いので、ビジネスパーソンにとって非常に嬉しい特典となっています。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

セゾンのプラチナアメックスは高ステータスのプラチナカードを年会費20,000円とプラチナ最安値で手に入れることができます。

注目すべき点はマイル還元率で最大1.125%、これは一般的な法人カードの2倍の数値となっており、文句なしのNo.1です!

月あたり50万円の出費があれば5,625マイル、アジアであれば12,000マイル、ハワイであれば50,000マイルで航空券が取得可能ですので、かなりの頻度で旅行が可能になりますよ!

また、発行のしやすさも特徴的で開業1年目でもクレジットヒストリーに傷がなく、必要書類が整っていれば充分に取得可能です。

MUFG・ビジネス・アメリカン・エキスプレス・プラチナ・カード

MUFGカードはセゾンプラチナと並び、20,000円と最安値クラスの年会費でプラチナカードを発行できる数少ないカードです。

タクシーチケットを無料で取り寄せることができたり、オフィス関連・レンタカーなどの割引、さらに空港ラウンジでプライオリティ・パスを利用できたりとステータスだけでなく特典も豊富な点が特徴です。

注意点としては審査基準が設立3年以上、2期連続黒字となっているため、経営に余裕がある方、審査に自信がある方が申し込むと良いでしょう。

MUFGカード・ビジネス・アメリカン・エキスプレス・カード

MUFGカードのビジネスカードは1,905円の年会費で取得できるのでカードにかかる経費をかなり抑えることができます。

年会費が安いと特典が充実していないのでは?と思いますが、世界中の加盟店での割引やオフィス関連のサービス料金の割引、ショッピングでのポイントが1.5~2倍になるなどさまざまな特典が付いてきます。

上位のカードとしてゴールドプレステージ・プラチナのカードもあるので、開業から3年以上&2基連続黒字決算の条件を満たせば申し込んでランクアップいくことも可能です。

各アメリカン・エキスプレスの法人カードの年会費、限度額を比較してみた!

前項で紹介してきた主なクレジットカードについてですが、各社の年会費や限度額などのデータについて比較していきます。

カード名 | 利用限度額 | 年会費 | 追加カード年会費 | 追加発行枚数 |

アメックス・ビシネス・グリーン | 審査による | 12,000円 | 6,000円 | 5枚まで |

アメックス・ビジネス・ゴールド | 審査による | 26,000円 (初年度無料) | 12,000円 | 5枚まで |

セゾン・プラチナ・アメックス | 審査による | 20,000円 (次年度10,000円) | 3,000円 | 4枚まで |

MUFG・ビジネス・アメックス・プラチナ | 100~500万円 | 20,000円 | 3,000円 | 上限なし |

MUFG・ビジネス・アメックス | 審査による | 1,905円 | 1,000円 | 上限なし |

※数値は税別での表記となっています。

アメリカン・エキスプレスは個人カードもそうですが、限度額は審査終了後に決定する仕組みになっています。(MUFGカードについては参考値です。)

年会費についてはMUFGが最も安く、他のカードと比べて10分の1ほどに抑えられますので「とにかくカードが発行できればいい」という方やステータスなどはあまり重要しない方にとってはかなりおすすめといえます!

また、追加発行枚数については上限がありませんので、社員に持たせたい場合はかなり役立つ仕様となっています。

アメリカン・エキスプレス・ビジネスカードの審査が落ちる主な理由をチェック!

アメックスの法人カードは前述したように審査が比較的通りやすいのですが、中には審査落ちしてしまう方もいるのが事実です。

そういった方の特徴をまとめてみましたので、これから申し込みを検討されている方は下記に当てはまっていないか確認し、対処可能なものは事前に解決しておきましょう!

・申請者(代表者)の年収が低すぎる

・過去5年間に金融機関で延滞履歴がある、あるいは滞納中である

・過去にアメックスの個人カードで滞納履歴がある

・法人化してから日が浅い

・すでに他社で多額の借り入れをしている

・業務内容や会社の実態が分かりにくい

・前回の他社クレジットカード申し込みから日が浅い

・設立して3年以上経過しているが、赤字決算である

これらを抑えておく以外にも固定電話を引くことでも信用性のアピールができますので、審査申し込みの前にはぜひ加入してことをおすすめします!

まとめ

アメリカン・エキスプレスの法人カードを利用するメリットや主要なクレジットカードカードについてお伝えしてきました。

全体的に年会費が高めということもあり、それだけで候補から外してしまう方もいるかとは思いますが、自分に合った特典があれば決してそんなことはなく、むしろコスパが良いんですね!

また、審査基準も意外と緩いので個人事業主でも発行しやすいなど非常に優秀なカードですのでぜひアメックスを検討してみて下さい。