年金生活になれば何かをお金を節約していかなくてはいけません。

しかし、せっかく退職したのに節約ばかりの生活をしていても面白くないですよね。

そんな時に役に立つのがクレジットカードです。

クレジットカードを作る前提としてよく言われるのが、安定した収入がある成人という条件。

例えば働き盛りの30代や40代の方の多くは、定職につき毎月きちんとした収入を得ているため、当たり前のようにクレジットカードに入会することができます。

それでは、高齢者と呼ばれるシニア層は、果たしてクレジットカードに申し込むことができるのでしょうか。

60代や70代の高齢者はすでに現役を退き給与収入を得ていないため、世間一般的に言う安定した収入を得ているとは言い難いです。

しかし、年金をはじめとする収入をきちんと得ているというシニア世代の方も多いはずです。

そこでこの記事では、シニア世代の方や高齢者の方向けにおすすめのクレジットカードや、高齢者ならではのリスクなど、選ぶ際のポイントなどについて紹介させていただきます。

目次

シニアや高齢者(50代・60代以上)におすすめのクレジットカード

シニアや高齢者におすすめのクレジットカードは以下の5つです。

| 楽天カード | イオンカードセレクトG.Gマーク付き | 大人の休日倶楽部ミドルカード | ダイナースクラブカード | アメリカン・エキスプレス・ゴールドカード | |

|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 2,384円(初年度無料) | 22,000円 | 29,000円 |

| ポイント還元率 | 1%~ | 0.5%~ | 0.5%~ | 0.3%~ | 0.4%~ |

| 家族カード | 無料 | 無料 | なし | 4,630円 | 12,000円※1枚目無料 |

| ETCカード | 500円 | 無料 | 477円 | 無料 | 無料 |

| 利用可能額 | 最大100万円 | 最大100万円 | 最大60万円 | 一律の制限なし | 一律の制限なし |

※すべて税抜

他にも様々なクレジットカードがありますし、人によってはここで紹介するカード以外に使い勝手が良いと感じるものもあるかもしれません。

また、この5つ以外はシニアでは入会できないというわけでもありませんが、高齢者の方が特に使い勝手のよいクレジットカードを集めたため、それぞれを比較検討していただければと思います。

ちなみにどれを悩んでいいかわからないなら楽天カードを選べば年会費もかかりませんし、失敗するということはありません。

奥さんなどが入れば無料で家族カードを作ることができますし、顧客満足度10年以上1位を獲得しているので、最も人気があるクレカでもあります。

\永年年会費無料で作りやすい!顧客満足度1位/

楽天カードなら使い勝手ナンバーワン

| 楽天カードの基本情報 | |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 1%(楽天市場なら常に4%) |

| 家族カード | 無料 |

| ETCカード | 500円(税別) |

| 限度額 | 最大100万円 |

| 発行スピード | 7営業日程度 |

高齢者の方の中にも、楽天市場などの楽天サービスを利用しているという方は多いのではないでしょうか。

特にネットでショッピングを楽しみたいという目的でクレジットカードがほしいのであれば、年会費無料な楽天カードはおすすめの1枚です。

高齢者でも審査に通りやすい

様々なクレジットカードの中でも、楽天カードは審査に通りやすいと言われるカードの1つです。

例えば年金受給者の方の中には、年間の収入が100万円を切るような方も少なくありません。

しかし、そういった方であってもネットで申し込みをして普通に審査に通ることが多いと言われていますし、使い続けていれば限度額も上がっていきます。

楽天市場でのショッピングで有利

楽天カードで決済をする度に、楽天スーパーポイントが貯まっていきます。

そして、貯まったポイントは1ポイントにつき1円に換算して、様々な楽天のサービスで利用することができるのです。

楽天市場などの楽天のサービスで現金のような感覚で使うことができますし、街中の店舗の中にも楽天スーパーポイントが使えるところが存在します。

また、楽天EdyやANAマイレージにも交換することができるため、気軽に申し込みができて使い勝手の良いカードと言えるカードの1つですよ。

\永年年会費無料で作りやすい!顧客満足度1位/

イオンカードG.Gマーク付き

| イオンカードG.Gマーク付きの基本情報 | |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.5% |

| 追加カード | 無料 |

| ETCカード | 無料 |

| 限度額 | 最大100万円 |

| 発行スピード | 約3週間ほど |

イオンカードの中でもG.Gマークがついたものは、55歳以上の方のみを対象としたクレジットカード。

G.Gとはグランドジェネレーションを意味し、まさに高齢者のためのクレジットカードと判断することができます。

このカードも年会費は無料で所有することができますし、高齢者の方にとっては使い勝手の良い1枚です。

G.Gマークの特典はメリットが大きい

G.Gマークの付いた高齢者向けのイオンカードは、シニア世代に様々な特典をもたらします。

具体的には、

- 毎月10日のときめきダブルポイントデーに利用すればポイントが2倍になる

- 毎月15日のG.G感謝デーに利用すれば5%オフになる

- 毎月20日、30日のお客様感謝デーに利用すれば5%オフになる

- イオングループの対象店舗で利用することでときめきポイントが2倍になる

といったものです。

イオングループの店舗は日本全国どこにでもありますし、日常的にイオンで買い物をするという方も多いのではないでしょうか。

そういった方がシニア用のイオンカードG.Gマーク付きを持っていれば、日常生活でさらにメリットを感じることができるでしょう。

イオンカードのオリジナル特典も魅力的

イオンカードセレクトG.Gマーク付きにはイオンでの割引特典の他にも、様々な特典が得られます。

例えば、

- 公共料金の支払い1件につき5WAONポイントが得られる

- WAONのオートチャージを200円利用するごとに1WAONポイントが得られる

- 振込口座をイオン銀行に指定するだけで毎月10WAONポイントが得られる

などが挙げられます。

年会費がかからずショッピングで割引が得られ、さらにサービスを利用することでポイントが貯まるため、使っているだけで得をするカードとして評判も良いです。

イオン関係のサービスにお世話になっているという高齢者の方は、イオンカードセレクトG.Gマーク付きも検討してみましょう。

\最大15%ときめきポイント還元/

大人の休日倶楽部ミドルカードと大人の休日倶楽部ジパングカード

| 大人の休日倶楽部ミドルカードの基本情報 | |

|---|---|

| 年会費 | 2,575円(初年度無料) |

| ポイント還元率 | 0.5% |

| 追加カード | なし |

| ETCカード | 477円(税抜) |

| 限度額 | 最大60万円 |

| 発行スピード | 約2週間ほど |

大人の休日倶楽部ミドルカードは、50歳を超える高齢者の方を対象としているクレジットカード。

シニアのための特典が多いのですが、50歳の誕生日を過ぎてからでないと入会することができないため、まさに高齢者のためのカードです。

年会費は必要ですが、初年度は無料で利用することができますし、2年目以降も年会費以上の特典を得ることが可能です。

他のクレジットカードにはない特典が多い

それでは、大人の休日倶楽部ミドルカードにはどのような特典があるのでしょうか。

特典ををざっと述べると、

- JR東日本線とJR北海道線のチケットが何度でも5%割引で購入可能

- びゅう国内旅行の商品は同行者も全員5%オフで利用可能

- 会員限定のチケットやツアーが存在する

- オートチャージ機能がついているから普段の電車利用でも使い勝手が良い

- チャージをするだけで勝手にJREポイントが貯まっていく

- 貯まったポイントは商品券やクーポンだけでなく、JRE加盟店で利用したりSuicaにチャージすることもできる

といった点が挙げられます。

もちろん他にも旅行時の保険付帯や紛失、盗難時の保証など、様々なサービスがあるため、使い勝手が良いでしょう。

\JR東日本とJR北海道のきっぷが何回でも5%割引/

更に高齢の方には大人の休日倶楽部ジパングカードがおすすめ

| 大人の休日倶楽部ジパングカードの基本情報 | |

|---|---|

| 年会費 | 4,285円(税込) |

| ポイント還元率 | 0.5% |

| 追加カード | なし |

| ETCカード | 477円(税抜) |

| 限度額 | 最大80万円 |

| 発行スピード | 約2週間ほど |

上述した大人の休日倶楽部ミドルカードは、申し込みの年齢条件として

- 男性:満50歳~64歳

- 女性:満50歳~59歳

が存在します。

つまり、65歳以上の男性、または60歳以上は上述した特典を得られるクレジットカードを作ることができないのです。

しかし、実は上記の年齢を上回る方のために大人の休日倶楽部ジパングカードというものがあるため安心です。

こちらは

- 男性:満65歳以上

- 女性:満60歳以上

という条件になるため、高齢者の方であっても問題なく申し込みをすることが可能です。

年会費は4,285円と、大人の休日倶楽部ミドルカードよりも高くなりますが、特典の質も大きく向上します。

例えばミドルカードでは割引が5%だったJR東日本線とJR北海道線のチケット購入が、ジパングカードでは20回までは30%オフになるのです。

高齢者の方には、ミドルカードよりもさらにお得なジパングカードの利用もおすすめです。

ダイナースクラブカード

| ダイナースクラブカードの基本情報 | |

|---|---|

| 年会費 | 22,000円(税抜) |

| ポイント還元率 | 0.3%~ |

| 追加カード | 5,000円(税込) |

| ETCカード | 無料 |

| 限度額 | 一律の制限なし |

| 発行スピード | 約2週間ほど |

ダイナースは、持っているだけでステータスを感じることができますし、他人からも注目されやすいクレジットカードの1つです。

年会費も一般的なクレジットカードと比較すると高めになるため、年金受給者が審査に通るわけがないと考える方も多いです。

しかし、実際にダイナースクラブカードの申し込み画面の職業欄では「年金」を選択することができます。

審査に通るかどうかは別として、仕事についていない方であっても申し込む資格はありますし、十分に審査に通る可能性があるのです。

また、確かに年会費は高いですが、ダイナースを利用することで年会費以上のサービスを受けることができます。

他のクレジットカードにはない魅力的な特典が多い

ダイナースクラブカードは、世界最高峰のクレジットカードだと言われることもあり、所有しているだけで様々な特典を得ることができます。

例えば有名なもので言えば、高級レストランのコースメニューを2名以上で予約すると、1名分の料金が無料になるといったものが挙げられます。

他にも、

- 旅行関連

- ゴルフ関連

- ヘルス関連

などなど、ある程度お金に余裕もあり時間があるという方におすすめの様々なサービスがお得に受けられます。

高齢者も安心して利用できる医療関連のサービスも充実

年齢を重ねれば重ねるほど、やはりご自身の体の衰えを感じるという方も少なくありません。

一般のクレジットカードとは異なり、ダイナースカードには高齢者に嬉しい介護関連のサービスが充実しています。

具体的には、

- 介護や看護に関するアドバイスの無料提供

- プライベートの看護サービス

を利用することができるため、特に身体の調子が悪い時、不調をうまく表現できない時などには非常に便利です。

プライベートの看護を利用する際には当然別途料金が発生しますが、最初の利用においてはプライベート看護師の派遣料金が30%割引されるため、それだけでもお得です。

アメリカン・エキスプレス・ゴールドカード

| ダイナースクラブカードの基本情報 | |

|---|---|

| 年会費 | 22,000円(税抜) |

| ポイント還元率 | 0.4%~ |

| 家族カード | 12,000円(税抜)※1枚目無料 |

| ETCカード | 無料 |

| 限度額 | 一律の制限なし |

| 発行スピード | 最短3日程度 |

普通のアメックスであれば年会費は12,000円+税となりますが、

ゴールドカードは上述したダイナースよりもさらに高い29,000円+税です。

しかし、知名度はダイナースよりも高いですし、やはりそれだけの特典が付いているため、この年会費にも納得です。

アメリカン・エキスプレス・ゴールドカードも、ダイナースに負けない魅力的な特典が多いです。

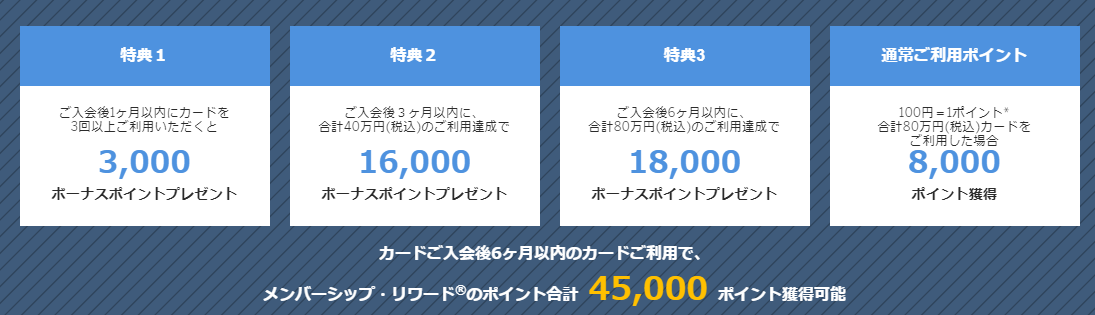

最大で45000ポイントがもらえる

アメックスのゴールドカードに入会して以下の条件を満たせば、45,000ポイントを得ることができます。

アメックスを利用して普通に45,000ポイントを貯めるとしたら、カードで450万円の決済をしないといけないということになります。

しかし入会から上の表の条件を満たすことができれば、80万円で45,000ポイントを得ることができるのです。

例えば、この45,000ポイントをマイルに変えれば国内のどこへでも行くことができるため、旅行好きのシニアの方にはおすすめです。

旅行関係のサービスが手厚い

アメックスは、旅行に行く際に使い勝手の良いクレジットカードとしても知られています。

実際に、

- 空港ラウンジが無料で利用できる

- 最高1億円の海外傷害保険が自動付帯

- プライオリティ・パス・メンバーシップに無料で登録できる

- 空港と自宅間で手荷物を1つ無料で宅配してくれる

- 海外でも日本語でのサポートが受けられる

などなど、頻繁に旅行をする方には嬉しいサービスがたくさんついているのです。

ビジネスマンの場合は海外出張などに役立つ特典ですが、引退されたシニアの方はアメリカンエキスプレスのゴールドカードを使い、海外で思いっきり羽を伸ばすことができるでしょう。

アメックス・ゴールドカードは少しハードルは高くなるのでその場合は通常のアメックスカードから申し込みをしてもいいでしょう。

\発行スピードが早い/

シニアや高齢者がクレジットカードの作った方が4つのメリット

「そもそもクレジットカードなんて必要ない!」

と思っているシニアや高齢者の方も多いですが、そんはことはありません。

上手にクレジットカードを利用することで下記のようなメリットを得ることができます。

多くの現金を持ち歩かなくていい

クレジットカードがないということは、大きな買い物をする際にはそれをキャッシュで支払わなければならないということを意味します。

数万円の買い物であれば問題ないと感じる方も多いですが、購入額が数十万円、もしくは100万円を上回るような場合は、かなりの量のお金を現金で持ち歩かなければなりません。

お金を持ち歩くのに抵抗がないという方もいる一方で、極力大金を持ち歩かないようにしたいと考えている方も多いのではないでしょうか?。

そんなときにクレジットカードがあれば、極論現金を全く持っていなくとも高額なショッピングが可能なため非常に便利です。

ネットショッピングが気軽にできる

最近はネットで何かを購入するのが当たり前になってきましたが、若者だけではなく、高齢者の中にもネットショッピングを利用する方が増えてきています。

- ネットの方が安い

- 寝たきりで買い物ができない

- 地方の方などは近くに店舗がない

などなど様々な理由がありますが、ネットショッピングが便利なのには変わりありません。

しかし、ネットを通して買い物をする際にはほとんどの場合クレジットカードが必要になってきます。

もちろん他にも決済の方法は存在しますが、やはりカードでの支払いが最も簡単になるので、そのためにクレジットカード1枚作っておくと非常に便利です。

ポイントを貯めて節約できる

クレジットカードを使うことで、思っていた以上にお金を使ってしまうというケースもありますが、反対にクレジットカードを使うことで節約ができるケースも少なくありません。

例えば、カードで決済を続けているとポイントが貯まるため、そのポイントを次の買い物に利用したり商品と交換するなど、お得な特典を得ることができます。

また、ショッピングの際には、ある特定のクレジットカードを利用すると購入金額が安くなったりすることもあります。

そんなときに該当するクレジットカードを持っていれば、生活費を節約することができるので、生活がより豊かになりますし、結果的に出費を抑えることができるのです。

シニアの方や高齢者向けの限定特典がある

上記で紹介した「イオンカードセレクトG.Gマーク付き」や「大人の休日倶楽部ミドルカード」のようにシニアの方や高齢者向けの限定特典があるクレジットカードもあります。

それにクレジットカードを持っているだけで特典が適用になる場合もあるので、申し込みをする際には見てみましょう。

これは若い方などが受けることができない特典なので、シニアの方や高齢者の方には嬉しいメリットの1つです。

シニアや高齢者がクレジットカードを選ぶ際の3つのポイント

シニアや高齢者はどのようなことを基準にしてクレジットカードを選ぶべきなのでしょうか。

人によってその基準は異なると思いますが、選び方としては

- 年会費のかからないクレジットカード

- ステータスを感じられるクレジットカード

- 生活の中でメリットを得られるカード

上記の3つを基準にすることで自分にあったクレジットカードを見つけることができるはずです。

年会費のかからないクレジットカード

「クレジットカードを持ちたいが、毎年のように維持費がかかるのが嫌だ」と感じる方は、年会費のかからないクレジットカードを選ぶというのも方法の1つです。

もちろん楽天カードのような年会費無料のカードの中にもお得な特典が得られるものはありますし、普通にクレジットカードとして利用することが可能です。

実際に、単純にクレジットカードとしての機能のみを使いたいというような方は、無駄な出費を減らすために年会費を基準にして選ぶことも多いです。

年会費がかかるクレジットカードの方が得られるサービスや特典は多い傾向にありますが、年会費にこだわりたい場合は無料のものを選択しましょう。

ステータスを感じられるクレジットカード

どうせカードを作るのであれば上記で紹介したアメリカンエキスプレスやダイナースなど、持っているだけで一目置かれるようなクレジットカードがほしいと考える方も多いのでは?

しかし、収入が年金しかないのに作ることができるわけがない、と初めから諦めてしまう方も少なくありません。

上述したように、ステータスが高いとみなされるダイナースでさえ、職業選択の欄に年金受給者という項目が存在します。

つまり、申し込みをすることは可能ですし、実際に年金を受け取っているシニア世代の中にも審査に通過している方がいるのも事実です。

年会費のことを考えると少々割高だと感じる方も多いかもしれませんが、その分受けられる待遇やサービスの質も異なるため、一度審査を受けてみてはいかがでしょうか。

生活の中でメリットを得られるカード

単純にクレジットカードとしての機能だけではなく、同時にカードを所有することで、または使用することで様々なメリットが得られるものも存在します。

中には、クレジット機能よりもそういったメリットを得るためにカードを作りたいと考える方もいらっしゃいます。

どうせ作るのであれば日常生活の中で得をするような特典が付いているクレジットカードを選んだ方が使い勝手も良くなりますから。

クレジットカードを作ろうと考えている高齢者の方は、使うことでメリットが得られるようなカードについても検討してみてはいかがでしょうか。

シニアや高齢者によくあるクレジットカードに関するQ&A

クレジットカードを持つことによってリスクが増えるというのは年齢に関係ありませんし、不安を持つ方もいらっしゃいます。

しかし、シニアだからこそ、より不安を感じる部分が存在するということはあるはずです。

最後の気になる疑問をいくつかピックアップして紹介します。

具体的には、

- 高齢者はクレジットカードに入会できるのか?審査基準は?

- 収入が年金しかないが大丈夫か?

- 不正利用はされないのか?

- 振り込み詐欺に引っかからないか?

- 年齢上限はある?

- いつまで使えるの?

- シニアが退職した後の信用は?

- 高齢者のクレジットカードの使い道は?

などが挙げられます。

高齢者はクレジットカードに入会できるのか?審査基準は?

高齢の方が最も不安に感じる部分として挙げられるのは、やはりクレジットカードを持つことができるかどうかという点でしょう。

結論を述べると、例え定職につかないシニアの方々であったとしても、クレジットカードを作ることは可能です。

ただし収入がないという点が、働き盛りの方々と比べると若干審査に通りにくい部分ではあります。

それでも基本にはクレジットカードの審査は下記を基準にすることが多いです。

クレジットカードの審査基準は基本は3C

年齢や職業などに関わらず、クレジットカードの審査には3Cと呼ばれる、信用力を判断する英単語が使われます。

3CはCから始まる3つの英単語のことを表し、それぞれがクレジットカードを作るにおいて重要な項目になります。

下記がクレジットカードの審査でよく見られている部分になります。

| 3C | 意味 |

|---|---|

| Capital(資産) | クレジットカードではお金を借りることもできるため、その担保となるべき資産をどれだけ保有しているかというものです。不動産や車、有価証券の他に、貯蓄なども見られます。 |

| Capacity(資力) | 安定した収入を得られているかという部分は資力に属します。たとえ資産がなくても収入が安定していれば問題ないため、カードの審査において最重視される点です。 |

| Character(性格) | お金に関する性格ということになりますが、要するにきちんと返済する性格なのかということを計ります。過去に滞納をしていたりする場合は、この性格に問題ありとみなされることもあります。 |

ちょっとシニアや高齢者にはハードルが高いかもしれませんが、それでも、シニアの方が新規でカードに申し込んで普通に審査を通過してクレジットカードを保有するというのは十分に可能ですので、まずは申し込みをしてみるとよいでしょう。

収入が年金しかないが大丈夫か?

収入が年金しかない場合は、クレジットカードに申し込むことができないと考える方も少なくありません。

しかし、年金も立派な安定収入の1つに変わりないため、年金受給者であったとしてもクレジットカードに申し込みをする資格は存在します。

中には、年金が月に10万円もないという方もいらっしゃいますが、一方で年金で数十万円もらっているという方もいるはずです。

例え年金の額が少なかったとしても、申し込み自体は可能ですし、年金を得ているということで審査に通ることも多いです。

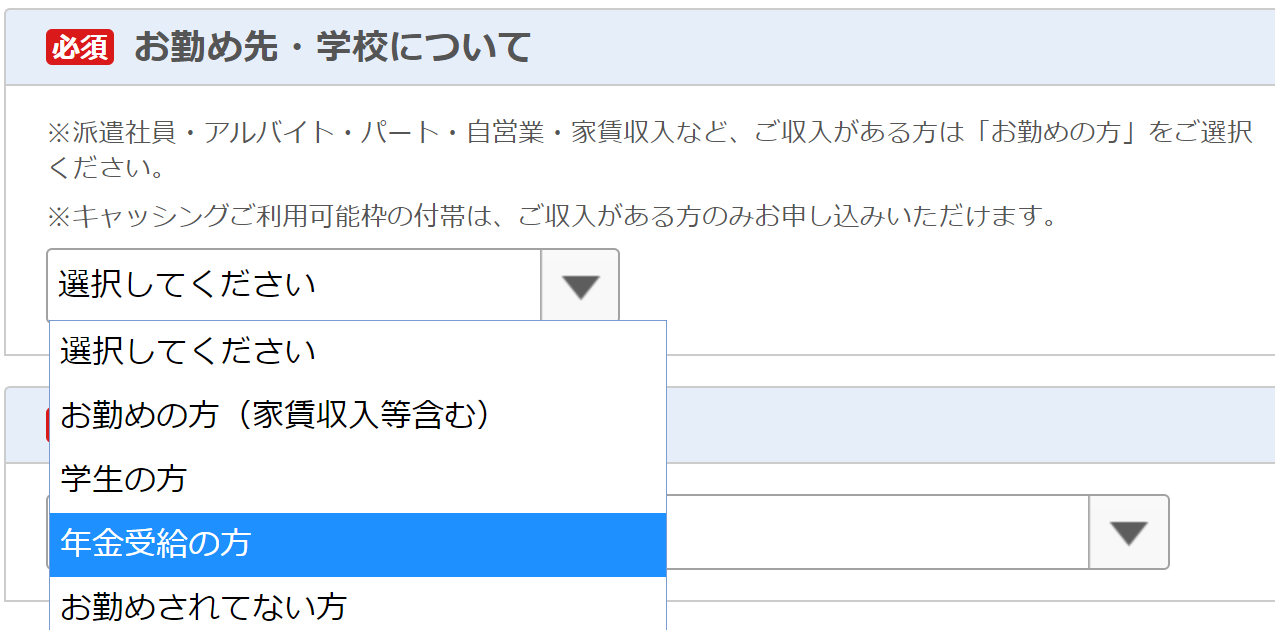

こちらは楽天のクレジットカードの申し込みフォームです。

クレジットカードの申し込みには職業を記載しなければなりませんが、そこに「年金受給の方」という項目があるため、そこを選ぶようにしましょう。

楽天カードはクレジットカードの中でも、比較的審査に通りやすいカードだというイメージを持っている方も多いのではないでしょうか。

確かにカード会社によっては審査が厳しいようなところもありますし、特にステータスの高いカードはその傾向が強いです。

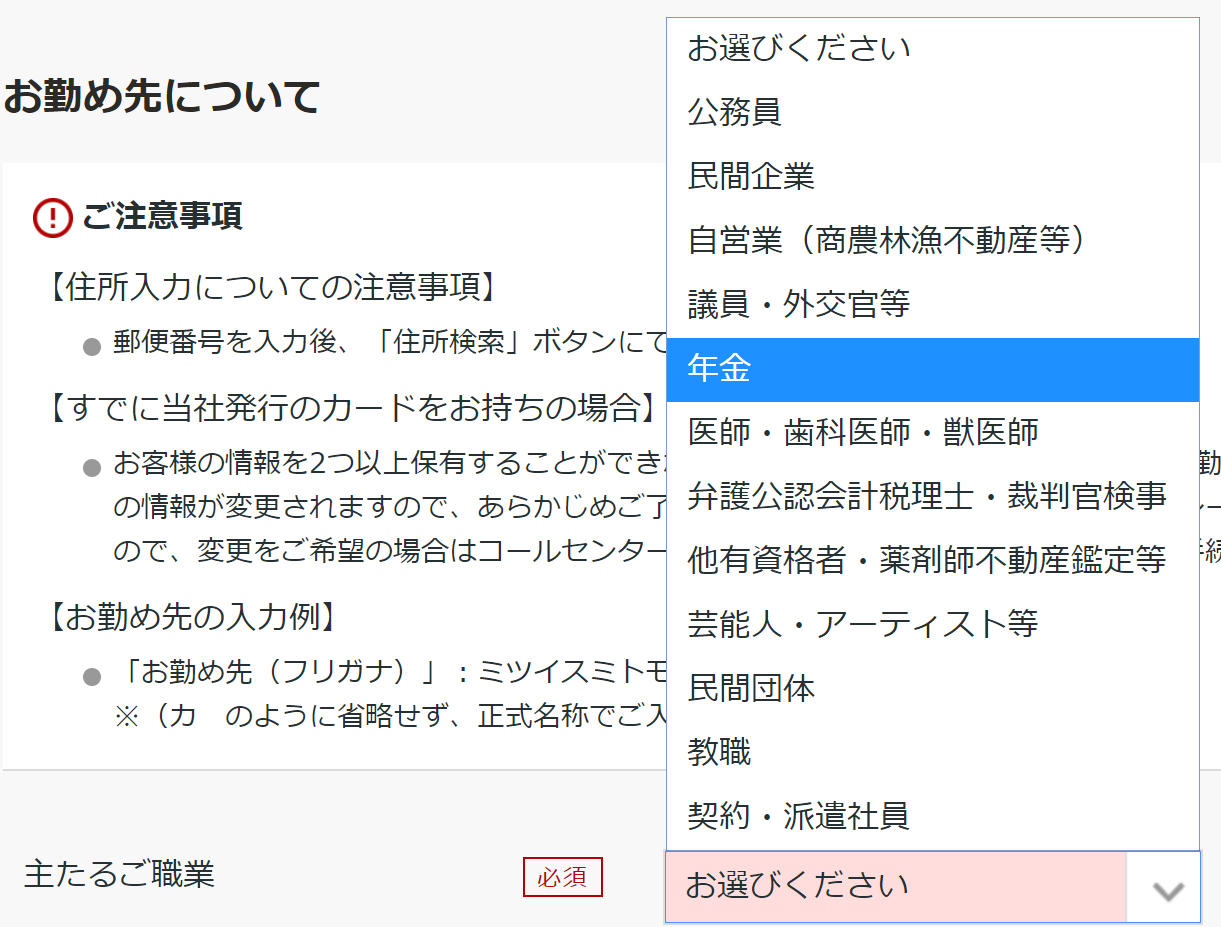

こちらはダイナースの申し込みフォームです。

ダイナースは、世界でも最高峰のクレジットカードとして知られているステータスの高いカードになりますが、それでも職業選択の項目に「年金」が入っています。

つまり、審査に通るか通らないかは別として、年金しか受け取っていない高齢者であっても基本的にはクレジットカードの申し込みが可能ということです。

不正利用はされないのか?

年齢にかかわらず、クレジットカードを持つと不正利用をされるかもしれないということを不安に感じる方もいらっしゃいます。

確かに、カード情報や暗証番号などが第三者に渡ってしまうと、不正利用をされる可能性がないわけではありません。

しかし、逆に言えば暗証番号などをきちんと保管しておき、必要な時にだけクレジットカードを使うようにすれば、不正利用をされる可能性は極めて低いです。

これは若い方であっても感じる不安やリスクになりますが、ご自身で管理を徹底すればある程度は防ぐことができるでしょう。

振り込み詐欺に引っかからないか?

高齢者がターゲットになりやすい振り込み詐欺は、一般的にはATMから直接お金を振り込むというイメージが強いです。

しかし、最近はクレジットカードでの手続きを促すような詐欺も増えてきています。

具体的には、メールでカード番号や暗証番号、有効期限などのお金を引き出すために必要な情報を入力させ、不正にカード情報を入手するといったものがそれに当たります。

上述したように、クレジットカードの情報が悪意を持つ第三者に渡ってしまうと、カードを不正に利用されてしまいます。

しかし反対に、そのようなことに対してのリスク管理がきちんと行われていれば、カード情報が渡ってしまうのを防ぐことができます。

このケースでは、不用意に重要なクレジットカードの情報を入力してしまわないようにしなければなりません。

60歳や70歳などの年齢上限はある?

結論から書くと、クレジットカードの申し込みに年齢制限は存在しません。

中には、申し込みの上限を65歳まで、または69歳まで、70歳までといった具合に制限しているようなクレジットカードも存在します。

しかし、上述したように職業欄で「年金受給者」という項目がある以上、65歳以上の方が申し込むことも想定しています。

また、仮に年齢の上限が記載されているような場合であっても、その年齢以上の方が申し込みをして審査を通るようなこともあります。

ただ、キャッシング機能を持つようなクレジットカードの場合は、例えばカードを使ってお金を借り、その後すぐに亡くなってしまうというようなケースが続くと、カード会社も困ってしまいます。

そのため、あまりにも平均寿命に近いような方は、場合によっては審査に通らないことがあるかもしれません。

その辺の判断はカード会社によって異なるため、まずは年齢を気にせず申し込んでみることをおすすめいたします。

クレジットカードはいつまで使えるの?

クレジットカードには有効期限が設けられており、その有効期限が来たらカードを更新するかどうかを決断することになります。

一般的には自動更新になっていることが多いため、期限が近づいて来たら新しい有効期限のカードが送られてくるはずです。

カードの更新に関しては、明確に年齢の上限が設定されていないため、一度作ってしまったものであれば、例えば80歳を過ぎていたとしても新しいカードが送られてくることがあります。

この辺りは、やはりその個人の信用によって異なるため、それまでの返済状況や使い方などで大きく変わってきます。

しかし、問題なく使っているのであれば、特に高齢者だからという理由でいきなり使えなくなるようなことはないため安心してください。

シニアが退職した後の信用は?

高齢者の方の中には資力が安定していないという方もいらっしゃるのではないでしょうか。

退職してしまうとそれまで当たり前に振り込まれていた給料がなくなるため、クレジットカードで最も重要視される資力がないことで信用がなくなると考える方も多いです。

しかし、労働での収入が得られなくても年金で資力が補えているケースも多いですし、資産や性格で信頼できると判断されることもあります。

そのため、一概に働いていないからクレジットカードを作ることができないということにはなりません。

まとめ

収入源が年金しかない高齢の方であったとしても、収入がある以上はクレジットカードを作ることができます。

もちろん審査に通るか通らないかはカード会社によって異なりますが、少なくとも申し込みをすることは誰でもできるため、まずは年齢を気にせずに申し込んでみることが大切です。

また、クレジットカードの中には高齢にならなければ申し込むことさえできないシニア専用のものもあるため、特にそういったものであれば審査に通りやすい可能性もあります。

今までクレジットカードをお持ちでなかった方も、クレジットカード持つことで様々なメリットを実感できますし、使い勝手が良いと感じるでしょう。

余生をより充実させるためにも、クレジットカードを作ってうまく活用することをおすすめいたします。