クレジットカードのゴールドカードは一度は憧れるものですよね。

しかし、ゴールドカードとなると年会費は高額で審査も厳しく、なかなか簡単には保有できないというイメージがあります。

そんな中、安心の銀行系ゴールドカード「MUFGカードゴールド」なら、格安の年会費で保有することができるゴールドカードとして人気を集めています。

高額年会費のゴールドカードほど優待サービスは華々しくはありませんが、使い勝手の良いポイントも貯めることができ、ゴールドならではの空港ラウンジサービスも付帯しています。

ここでは、そんなMUFGカード ゴールドの特徴やメリット、デメリットなどを詳しく説明していきます。

とりあえず高い年会費のゴールドカードはハードルが高いという方にはおすすめの1枚となっていますよ。

目次

特徴と年会費・国際ブランド

MUFGカードゴールドは、三菱UFJニコス株式会社が発行するクレジットカードです。

銀行系クレジットカードとなるので、安心して保有することができます。

国際ブランドは、MasterCardのみです。

一社のみですが、MasterCardなら国内外ともに加盟店が豊富なので困ることはありません。

それに、au WALLETを活用しているのであれば、そちらにチャージをしてポイントを貯めることもできます。

ゴールドカードなのに年会費は1,000円代

MUFGカードゴールドの年会費は1,905円(税抜)です。

ゴールドカードなのに、1,000円代の年会費とは驚きです。

ゴールドカード初心者や格安でゴールドカードを持ちたいという人にはおすすめです。

しかも、初年度は年会費無料で試すことができるので、気軽にゴールドカードを試すことができます。

家族カードも1枚まで年会費無料です。

2枚目以降は400円(税抜)です。

1枚は無料ですし、2枚以降も普通ゴールドカードの家族カードの年会費は、数千円するもの多い中400円(税抜)なので、かなり安いです。

家族の財布が一緒であれば、家族カードを作ってまとめてしまった方が、管理も楽になるので、家族の方もゴールドカードを持ちたい場合は、一緒に作ってしまった方がいいでしょう。

それと、ETCカードも年会費は無料なので、常日頃から車で高速道路などを利用しているのであれば、同時に作ることをおすすめします。

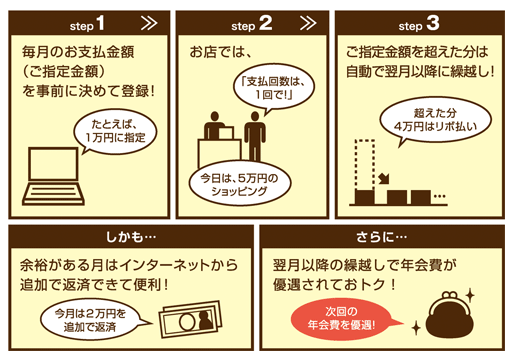

楽Pay(ペイ)なら年会費半分になる

MUFGカードゴールドは、年会費が初年度無料の特典もありますし、それ以降も1,905円で持つことができるのでゴールドカードとしては、かなり格安の年会費です。

しかし、この年会費を更に半額にする方法があります。

それが「楽Pay(ぺい)」というサービスに登録し、一度でもお支払いをすることです。

楽Payとは、毎月のお支払金額を自分の都合に合わせて、自由に設定・変更できるサービスです。(登録無料)

簡単にいえば、クレジットカード払いを一括ではなくリボ払いにして支払えば年会費が安くなるというサービスです。

やり方としてはこちらの図をみるとわかりやすいです。

最初に自分で金額を決めて、それ以上に掛かった分の金額に対してリボ払いになる仕組みです。

1度でも超過分がでて、それに対してリボ払いをすれば年会費が優遇されます。(詳しく条件は下記図を参考に。)

ただし、注意点としては年会費は半額にはなりますが、リボ払いにするということは、そこで手数料が15%取られることになります。

数千円くらいなら、そこまで手数料もとられることはないですが、金額が大きくなればなるほど負担も大きくなります。

なので、上手に調整してなるべく超過しないような金額に設定して、1ヶ月だけでは数円でもいいので、超過して支払えば問題ありません。

上手に調整できる人は、年会費を抑えることができますが、めんどくさい人は逆に手数料の方が多くなってしまう場合もあるので、気をつけてください。

限度額は最大で200万円

MUFGカードゴールドの最大利用限度額は、10~200万円までとなっています。

他のゴールドカードなどは300万円までというカードもあるので、最大限度額だけで言えば少ないです。

ただ、年会費が1,905円で持てるカードと考えれば、いくらゴールドカードでも200万円というのは高いほうだと思います。

ゴールドカードじゃない一般のカードでも年会費が2,000円くらいのカードがありますが、恐らく限度額は200万円まではでないでしょうし。

それに、事業用などではなく生活費等で利用を考えているなら、恐らく100万円あれば十分でしょう。

仮に月に100万円使ったら年間で1,200万円ですからね。

お金持ちの人ならあり得るかもしれませんが、普通の人で年間に生活費で1,200万円は使わないですよね。

1つ注意点として、あくまで最大利用額が200万円で、最小が10万円ということ。

なので、最初は10万円からスタートというの考えられます。

毎月の支払い金額や年収によって、利用限度額は変わってきますので、10万円で設定される場合もあるということは知っておいてくださいね。

ゴールドカードだから、いきなり100万円の限度額が貰えるわけではないですので。

カードが最短翌営業日発行

通常のクレジットカードを作る際は、審査がありそこから発行するまでにも時間がかかります。

しかし、MUFGカード ゴールドであれば、審査がすぐに完了すれば最短で翌営業日にスピード発行してくれるサービスがあります。

エポスカードやJCB一般カードなどもスピード発行を行っていますが、どちらも一般カードなので、ゴールドカードで翌営業日発行というのは本当に珍しいサービスです。

翌営業日というは月曜日~金曜日のことなので、例えば、月曜日に申込みをして審査に問題がなければ火曜日にはカードが発行されます。

もし、金曜日に申込みをした場合は、問題がなければ次の週の月曜日には発行されます。

あくまでも営業日なので、金曜日に申込みをすると2日間は空いてしまいます。

ということは、なるべく早くほしい人は金曜日以外の平日に申込みをした方がいいってことになります。

それでも、他のゴールドカードではありえないスピード発行なので、時間が惜しい人にもおすすめのサービスです。

MUFGカードゴールドのポイント還元率は0.5%

MUFGカードゴールドのポイントブログラムは、「グローバルポイント」となります。

1,000円利用毎に1ポイント貯まり、1ポイント5円相当なので還元率は0.5%となります。

通常還元率は少々低いですが、様々なポイントアップシステムで還元率を最大1.1%にまで上げることができます。

指定月には、ポイント還元率が1.5倍に

MUFGカードゴールドのポイントプログラムには、「アニバーサリーポイント」というシステムがあります。

これは、あらかじめ指定しておいた月にポイント還元率が1.5倍の0.75%になるというものです。

出費の多いお盆休みがある8月に設定しておいたり、ゴールデンウィークのある5月、お正月休みのある1月などに設定しておけば重なるカード利用時も0.75%でポイントが貯まっていきます。

出費の多い月にポイントがいつもより多く貯まるので、効率よくポイントを貯めることができます。

彼女や奥さんの誕生日に設定するのもおすすめですよ。

ただし、ポイントが貯まるって事は言わない方がいいですからー。ケチに思われてしまう場合もあるので。

また、万が一設定を忘れてしまった場合は、登録している自分の誕生月に設定されるようになっています。

1.5倍の還元率はかなり大きいので、忘れてしまわないようにカードを作る際は一緒に設定することをおすすめします。

グローバルPLUSで還元率最大0.75%に

MUFGカードゴールドでは、さらにポイントの貯まりやすくなるシステムがあります。

グローバルPLUSというシステムで、年間利用額に応じて翌年のポイント還元率がアップします。

| 年間利用額 | 翌年還元率 |

| 50万円~100万円未満 | 還元率1.2倍で0.6% |

| 100万円以上 | 還元率1.5倍で0.75% |

MUFGカードゴールドを利用すればするほど、翌年のポイント還元率が上がるので、よくクレジットカードを利用する人は更にポイントが貯まりやすくなります。

プレミアムスタープログラムでボーナスポイントが貰える

プレミアムスタープログラムは、年間利用額が50万円以上で★1個獲得、年会費の支払いでさらに★1個。

合計で5個の★を獲得すると「ファイブスター」となり、前年に獲得したポイントの10%~20%分のポイントを貰う事ができます。

| 年間利用額 | 前年獲得ポイント |

| 50万円~100万円未満 | 10%獲得 |

| 100万円以上 | 20%獲得る |

嬉しいポイントアップシステムです。

グローバルポイント獲得の還元率まとめ

グローバルポイントは、少々ややこしいですが冷静に考えるととても簡単でお得なポイントシステムになります。

| 年間利用額 | 通常還元率 | 指定月還元率 |

| 50万円未満 | 0.5% | 0.75% |

| 50万円~100万円未満 | 0.6% | 0.85% |

| 100万円以上 | 0.75% | 1% |

| 50万円~100万円未満* | 0.65% | 0.9% |

| 100万円以上* | 0.85% | 1.1% |

*ファイブスターの場合

MUFGカードゴールドのポイント還元率は、通常0.5%と低めですが利用すればするほど還元率は上がり最大で1.1%にまで上げることができます。

このように、MUFGカードゴールドでは年間の利用額に応じてのポイントアップ制度が充実しています。

ポイントプログラムのイメージとしてはこんな感じです。

年間100万円以上となるとハードルが高いですが、年間50万円くらいなら月に約41,666円の利用で達成することができます。

家族で財布が同じなら、携帯代、光熱費、食費にかかる金額をすべてクレジットカードで支払えばこの金額は余裕でクリアできるはずです。

総務省の調べによると2015年時点で、2人以上の世帯の食費の平均72,150円となっているので、むしろ食費関係の買い物だけでも年間50万円は達成できます。

また、今は家賃もクレジットカード支払いにできるところも増えてきているので、もし家賃などもクレジットカードで支払えば、かなり年間利用額は多くなります。

そう考えれば、そこまで年間で50万などのハードルは高く無いのがわかると思います。

できれば50万円以上利用した方が、通常ポイントよりも貯めやすくはなるので、年間の50万円をまずは目指して見るのもありですよ。

POINT名人.com経由でポイントアップ

MUFGカードゴールドは、地上店舗で利用した場合還元率は0.5%ですが、ネット通販などを利用する際に「POINT名人.com」を経由して目的のショップに行けば特別加算ポイントが付与されます。

ポイントモール(サイト)のことです。

Amazonや楽天市場、Yahoo!ショッピングなど、よく使えそうなネットショップも含まれているので、様々なところで通常ポイントに加えて特別加算ポイントが付与されます。

主なショップと特別加算ポイントの還元率は、

- Amazon:0.5%

- 楽天市場:0.5%

- Yahoo!ショッピング:0.5%

- LOHACO:1.5%

- ベルメゾンネット:0.5%

- ニッセン:2%

- ビックカメラ.com:1%

- DELLオンラインストア:0.5%

- エディオンネットショップ:0.5%

- タワーレコード:1.5%

- 楽天トラベル:1%

- ポンパレ:0.5%

など、他にもまだまだ多くのショップで特別加算ポイントがもらうことができます。

ポイントの交換先は様々で無駄にならない

MUFGカードゴールドで貯まったポイントは、他ポイントやマイル、各種ギフト券などと交換することができるので、ポイントの使い先がなくて無駄になってしまうことはないです。

ポイントの主な交換先は、

- nanacoポイント

- 楽天スーパーポイント

- Pontaポイント

- Tポイント

- dポイント

- ビックポイント(ビックカメラ)

- 三菱UFJニコスギフトカード

- Amazonギフト券

- クオカード

- モスカード

- JAL旅行券

などがありますが、他にもまだまだ交換先はあります。

ただし、ポイント交換先によってはレートが変わってくるので、交換をする際は一度確認してから交換することをおすすめします。

MUFGカードゴールドの5つのお得な付帯サービスや特典

MUFGカードゴールドは、格安年会費でありながらゴールドならではのメリットやお得な付帯サービスや特典などがある優秀な1枚です。

MUFGカードゴールドのお得付帯サービスや特典は

- 空港ラウンジサービスが付帯している

- 旅行傷害保険等の保険が付帯している

- 三菱東京UFJ銀行のATM利用手数料サービスがある

- 銀聯(ぎんれん)カードの発行が可能

- Apple Payに対応

これら5つです。

空港ラウンジサービスが付帯している

ゴールドカードを持つなら、やはり空港ラウンジサービスは付帯していて欲しいですよね。

MUFGカードゴールドの場合、利用できる空港は限られますが主要国際空港のラウンジを利用できます。

利用でできる空港は、

- 新千歳空港

- 成田空港

- 中部国際空港

- 関西国際空港

- 福岡空港

- ホノルル空港

になります。

他のゴールドカードと比べると、利用できる空港は少ないですが、年会費1,905円(税抜)で持てるゴールドカードで、これだけの空港ラウンジが利用できれば問題ないでしょう。

ただし、空港ラウンジが利用できるのは、国際線利用時のみとなります。

国内線で利用する場合は使うことができませんので注意を。

旅行傷害保険等の保険が付帯している

MUFGカードゴールドは、最大で2,000万円の補償がある国内・海外旅行傷害保険やショッピング保険、国内渡航便遅延保険が付帯しています。

海外旅行傷害保険の補償内容(自動付帯)

| 傷害の種類 | 補償金額(年間20万以上) | それ以外 |

| 死亡・後遺障害補償 | 2,000万円 | 100万円 |

| 傷害治療費用 | 200万円 | 20万円 |

| 疾病治療補償 | 200万円 | 20万円 |

| 賠償責任 | 2,000万円 | 100万円 |

| 携行品の損害 | 20万円 | 10万円 |

| 救援者費用等 | 200万円 | 50万円 |

国内旅行傷害保険の内容(利用付帯)

- 死亡・後遺障害補償:最高2,000万円

ショッピング保険

- 年間最大100万円まで

国内渡航便遅延保険

- 最高2万円まで

海外旅行旅行傷害保険の注意点

カードを作った年は上記の補償額が最大まででますが、次年度は年間に20万円以上使わないと補償額がガクッと落ちてしまいます。MUFGカードゴールドの海外旅行傷害保険は少し複雑になっています。

普通のゴールドカードで、自動付帯ならこのような制度はなく持っているだけで補償が適用されることがほとんどです。

格安のゴールドカードなので、しょうがいないとは思いますが、補償を受けたい人は、次年度は20万円以上を目指してください。

年間20万円といっても、1ヶ月約17,000円ほどカード利用すればいいので、そこまでハードルは高くないですけどね。

もし年間20万円以上も利用したいけど、補償が欲しい人は、年会費無料のカードでも自動付帯で補償が付いているカードがあります。

この2つのカードであれば、年会費無料で自動付帯で補償がついてくるので、サブカードとして持っておくと安心できるはずです。

エポスカードは、即日発行も可能なので、急に旅行に行く際などもおすすめですよ。

三菱東京UFJ銀行のATM利用手数料サービスがある

銀行のATM手数料は、けっこう無駄な出費だなと思ってしまうことはありませんか?

銀行のATM手数料もMUFGカードゴールドを保有して下記の条件をクリアすれば、手数料が無料になります。(三菱東京UFJ銀行)

- スーパー普通預金(メインバンクプラス)に登録

- 三菱東京UFJダイレクト(ネットバンキング)に登録

- カードの支払口座を三菱東京UFJ銀行口座に指定

- クレジットカードの年会費を引き落としにする

この4つの条件をクリアするだけで、もったいないと思ってしまうATM手数料を無料にすることができます。

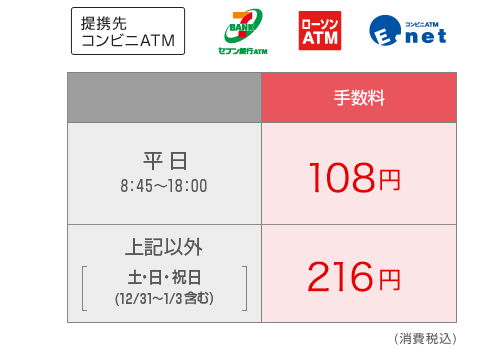

例えば、コンビニのATMを利用する場合の、三菱東京UFJ銀行のATMの手数料は、最大で216円かかります。(時間帯で変わる)

これを毎月5回繰り返すと、1080円です。

年間だと60回になるので、手数料だけで12,960円も掛かってしまいます。

手数料って1回だけだとそこまで高いと思わないかもしれませんが、積み重ねと大きな出費になります。

なので、このようなサービスを上手に利用すれば、無駄な出費も抑えることができます。

銀聯(ぎんれん)カードの発行が可能

MUFGカード ゴールドを持っていると、中国で幅広く利用することができる銀聯カードを発行することができます。

銀聯カードとは、中国で発行している国際ブランドで、あまり日本では馴染みがないかもしれませんが、中国では1番有名な国際ブランドです。

海外出張や海外旅行で中国へ行く方も多いと思いますが、その時に銀聯カードがあれば、支払い困ることはありません。

発行には別途1,000円は掛かってしまいますが、それでも

- 海外銀聯加盟店での利用でポイントが2倍

- 海外アシスタンスサービスの窓口「ハローデスク」が利用できる

この2つの特典がつくので、作っておいて損はありません。

家族カードも300円で作ることが可能なので、家族旅行で中国へ行くという方は、一緒に作ってしまうのもおすすめです。

発行手数料だけで、年会費等はかからないので、一度作ってしまえば5年間は無料で持つことができます。(カード有効期限が5年)

Apple Payに対応

iPhone 7から利用可能となったApple Pay。

iPhone6などでも利用することはできますが、店舗等で使えるのはiPhone7からになります。

クレジットカードや電子マネー、プリペイドカードなどをiPhoneに搭載のApple Payで、一括管理していつでも自由に使う事ができます。

これまでiPhoneでは、おサイフケータイなどを使うことができず待っていたという人も多い機能です。

MUFGカードゴールドは、このApple Pay対応なので、iPhone 7ユーザーで格安ゴールドカードをスマートに利用したいという人にも最適なクレジットカードとなります。

それに、無駄なカードを持ち運ばなくてもいいというメリットもあるので、財布をスッキリさせたい人にもおすすめです。

Apple Payの詳しいことはこちらを参考に。

おすすめのクレジットカードも紹介しています。

MUFGカードゴールドのデメリット

MUFGカード ゴールドは、格安ゴールドカードでありながらも付帯サービスや特典もついていて、ポイントプログラムを活用すればポイントもしっかり貯めていくことができます。

その使い道も豊富です。

初めてゴールドカードに挑戦したい人や、年会費を抑えてゴールドカードを持ちたいという人にはとてもおすすめです。

そんなMUFGカード ゴールドのデメリットとしては、海外旅行傷害保険の補償額が年間利用額に応じて変わるという点がまず1つあります。

しかし、1ヶ月に約17,000円(年間20万)ほどのカード利用があれば、最大で2,000万円の補償がつくので、月に17,000円以上クレジットカードを利用する方にとってはデメリットにはなりません。

もしくは、他クレジットカードで旅行保険に関してはカバーしてしまえば、大したデメリットではなくなります。

もう一つは、やはり他の通常のゴールドカードに比べると保証内容や付帯サービスは劣るということです。

こちらで紹介しているゴールカードは年会費は高いですが、付帯サービスなどは充実しています。

これは、年会費が安いのでどうしようもないですが、本来の充実した付帯サービスなどがほしい方にとっては、少し物足りない内容かもしれません。

ただ、何度もいいますが、MUFGカード ゴールドの年会費は年間で2,000円程度です。

まず2,000円程度でゴールドカードを持てるということ自体が、凄いことだと私は思います。

サービスなどは使ってみないとわからない部分も多いので、とりあえずゴールドカード使ってみるという意味では多少サービスなどが劣っていても作ってみる価値はあると思いますよ。

MUFGカードゴールドの審査基準

ゴールドカードの審査となると、普通30歳以上、20歳以上で年収の高さや職業のステータスなども問われる事が多いです。

そのため、なかなか手が出しにくいクラスのカードとなります。

そんな中、MUFGカード ゴールドは、

- 18歳以上の人

- 安定した年収のある人

- 配偶者に安定した収入のある人

というのが、申請資格になります。

ほとんどのゴールドカードが20歳以上なのに対してMUFGカード ゴールドは18歳以上からとなっています。

なので、高校生以外であれば、学生でも申請することができます。

もちろん、専業主婦の人でもOKです。

口コミでは、年収250万円に届いていなくても発行されたという声も。

ゴールドカードなので、審査が緩いとは言いませんが、条件を見る限り、他のゴールドカードに比べると比較的通りやすいカードと言えそうです。

それを考えると、高収入でなくても、安定した年収がある人や配偶者の安定した年収のある学生や主婦の人でも、申請してみると案外すんなり審査が通るかもしれませんね。

年会費を抑えてゴールドカード持つならおすすめ

MUFGカードゴールドは、年会費が格安でありながら、ポイントも貯めていくことができ、最低限のゴールドならではの付帯サービスがある格安ゴールドカードです。

高額年会費のゴールドカードはまだちょっと早いけれど、空港ラウンジサービスなどがあるゴールドカードを持ってみたいという人は、おすすめの1枚です。

財布にゴールドカードが入っているだけでも、テンションが上がるはずなので、もっておいて損はないはずですよ。

それに初年度無料のキャンペーンもあるので、1年間は年会費などはかからないことを考えれば、気軽に試すことができますので。

この機会にゴールドカード所持者になっちゃいましょう。