最近は、多くのクレジットカードが出回っていて各カード、個性やメリットが多々あります。

そんな中、SBIカード株式会社が発行するSBIレギュラーカードには、「ここならでは」のメリットもあり他のクレジットカードにはないサービスが充実しています。

2015年10月1日に改悪あって、少し還元率などは下がってしまいましたが、それでも使い方によっては、サブカードとして持っておいて損はないクレジットカードです。

ここでは、そんなSBIレギュラーカードの魅力やメリットやデメリットをご紹介します。

条件次第で年会費が無料になるので、ちょっと気になる方は見てみてください!

SBIカードの国際ブランドと年会費

SBIレギュラーカードは、住信SBIネット銀行の子会社であるSBIカード株式会社が発行するクレジットカードです。

国際ブランドはMasterCardです。

基本的に、MasterCardであれば、海外でも国内でも問題なく使うことができる、国際ブランドなので、問題ありません。

それに、auを持っている方であれば、MasterCardにすると、auWALLETにチャージすることができるので、ポイントが貯まりやすくなります。

カードのカラーには、ホワイト、ピンク、グリーン、ブルーの5色があり、ご自分で選ぶことができます。

また、カードデザインのモチーフでもある円のマークにはいくつかの意味も込められていて、

- 日の出:「新たなカード時代の幕開け」を意味する

- 太陽、月:「24時間、365日いつでも」を意味する

- 地球:「ワールドワイドで活躍」を意味する

- 環境:「スマートな日々の演出」を意味する

このような意味があります。カード保有への気持ちもくすぐられます。

デザインからして、世界でスマートに活躍できるようなイメージがあるのも魅力のひとつです。

年会費は初年度無料で翌年は900円(税抜)

年会費は初年度無料ですが、翌年からは900円(税抜)がかかります。

ただ、年間利用額が10万円以上となれば翌年も年会費は無料です。

10万円なら、月々8500円ほどの利用があればすぐですので、年会費実質無料にするのもそう大変なことではありません。

今は、スマホの料金でも1人1万円くらいはかかる時代ですので、もし家庭をお持ちであれば、家族分の携帯料金をSBIレギュラーカードにしてしまえば、簡単にクリアすることが可能です。

家族カードは1枚目は無料でETCカードは年会費は無料

SBIレギュラーカードの家族カードは、1枚目まで無料、2枚目以降は年会費500円(税抜)となります。

高校生を除く18歳以上の家族が持つことができます。

家族カードでの利用分は、本カード利用分と合わせて本会員に請求されます。

また、ポイントは家族カードで貯まった分が、本カードに合算されます。

本人も家族も利用すれば、ポイント数が多くなるので嬉しいです。

ETCカードは年会費無料ですが、発行手数料に500円(税抜)がかかります。

ポイント還元率は0.33~0.75%で有効期限は2年

SBIレギュラーカードで貯めたポイントは、ポイントプラグラム「サークルプラス」のサークルポイントになります。

SBIレギュラーカードのポイント還元率は、キャッシュバックする際のポイント数で異なるので、0.33~0.75%と幅があります。

基本は、1,000円利用毎に10ポイントです。

改悪がある以前は、ポイント還元率も1.2%もある高還元率カードだったのですが、今では最大でも0.75%とそこまで高くはありません。

それにSBIレギュラーカードは、ポイントが貯まりやすくなるサービスなどがほとんどありません。

例えば、他クレジットカードのように、系列店での利用ならポイント2倍!3倍!というサービスや、お誕生日月はポイント2倍!など。

そのため、ポイントをザクザク貯めてどんどん使う!ということがなかなかできません。

それでも、ボーナスポイントをもらって、ポイント数を一気に稼ぐ事もできますし、ポイントの交換先もお得なものがあります。

ポイントは、Webから操作すれば、キャッシュバック分が引き落とし口座に即時振り込まれるというサービスがありますので、早いしお得です。

キャッシュバックの際のポイントのレートについてはこちらをどうぞ。

- 3,000pt→1,200円

- 5,000pt→2,000円

- 10,000pt→5,000円

また、年間利用額に応じてボーナスポイントをもらうことができますので、利用額が多ければ年に一度ポイント数を一気に増やすことができます。

- 25万円以上→500pt

- 50万円以上→1,000pt

- 100万円以上→2,500pt

- 150万円以上→7,500pt

- 200万円以上→10,000pt

いくらでもポイント還元率を上げたいかたは、なるべくポイントが貯まってから還元した方がお得です。

そうとはいっても、3,000ptを貯めるには、30万円以上使わないと貯めることはできません。

10,000ptですとかなりハードルが上がるのがわかると思います。

上記の3つのポイント貯めるのに必要な金額はこちらになります。(ボーナスポイントはいれません)

- 3,000pt→30万円以上

- 5,000pt→50万円以上

- 10,000pt→100万円以上

実際には、ボーナスポイントを含めるともう少し金額は低くはなりますが、それでもキャッシュバックするまでのハードルは低くくはないでしょう。

ポイント重視の人は、ポイントが貯まりやすい年会費無料の他クレジットカードと合わせて保有しても良いでしょう。

SBIポイントに移行

SBIレギュラーカードで貯めたサークルポイントは、SBIポイントに移行することもできます。

SBIポイントに移行すれば、様々な商品や、各種ポイント、マイル、現金に交換することができますので、ポイント使用の幅が広がります。

また、SBIポイントに移行すれば、もともとのサークルポイントの有効期限2年と、SBIポイントの有効期限2年がプラスされます。

合計で4年になります。

なので、有効期限がせまっているサークルポイントを、SBIポイントに移行してしまえば、有効期限を延ばすことができるので、便利です。

端数が切り捨てられないのはお得

ただし、ポイントがそのままキャッシュバックされるので、ポイントの使いみちはとてもいいです。

それに、1000円利用毎となると、990円だった場合は、ポイントが付かない?と思ってしまうかもしれませんが、SBIレギュラーカードは、月ごとの計算となります。

また、端数は翌月に持ち越されるので、端数が切り捨てられてしまうことはありません。

例えば、1ヵ月間の利用額が8991円だった場合、8000円がポイント対象となり、端数の991円は翌月へ持ち越されるカタチになります。

これなら、1回の買い物が990円だっとしても、「もったいない!」と思う必要もありません。

ポイントの有効期限は2年

SBIレギュラーカードのポイントの有効期限は2年です。

他のクレジットカードでは、有効期限が1年というものもありますので、それに比べれば少し余裕を持って貯めることもできますが、3年、4年の長い期限のあるものからしたら、少し短いと感じる方もいるかもしれません。

セゾンカードのアメックスなどは、永久不滅ポイントといって、有効期限がないクレジットカードもありますからね。

それを考えると少し2年という期間は短いかもしれません。

通常還元率がどちらかというと低い方なので、ポイントがザクザク貯まるということもありませんので、貯めやすい条件をクリアしてポイント失効までに少しでも多く貯めると良いでしょう。

SBIレギュラーカードのメリット

ポイント還元率はそこまで高くはなく、年会費も年間利用額が10万円以上使わないと、無料にならないとちょっとメインのクレジットカードには弱いカードですが、SBIレギュラーカード独自のメリットも勿論あります。

SBIレギュラーカードの主なメリットとしては次の6つです。

- 複数の口座登録が可能

- 支払い方法も柔軟

- 引き落とし日を自由に選べる

- 米ドル決済サービスで事務手数料を節約

- SBIスマートプログラムのランクがアップ

- 国内・海外旅行傷害保険が利用付帯

複数の口座登録が可能(最大5つまで)

SBIレギュラーカードは、複数の口座を登録することができ、最大で5つまで登録することが可能です。

メインの引き落とし口座に万が一残高が無かったとしても、他の口座から引き落としてくれます。

残高不足で引き落としできなかった場合、「後日振込しなければいけない」という手間もかからないのが便利です。

ただし、引き落としできる金融機関は決まっていますので、そこは注意が必要です。

提携可能な金融機関はこちら

- 住信SBIネット銀行

- 楽天銀行

- ジャパンネット銀行

- みずほ銀行(みずほダイレクトが必要)

- 三井住友銀行

- 三菱東京UFJ銀行

- りそな銀行

- 埼玉りそな銀行

どれも持っていない方は、住信SBIネット銀行にした方が何かと優遇されることが多いの、個人的には1番おすすめです。

支払い方法も柔軟

SBIカードは、支払い方法も柔軟に対応しています。

「オンラインチェック」を利用すれば、請求金額を確認してから支払い金額を決めることができたり、引き落としを待たずに先に残高の一部を支払うことができるなど、自分の都合に合わせてし支払いスケジュールを決めることができます。

ただ、クレジットカードを活用する際の注意点としては、手数料がとられるリボ払いはなるべく使わないというの鉄則です。

せっかくポイントを上手に貯めているのに、リボ払いでの手数料がかかっていては、意味がありません。

どうしてもリボ払いにしないといけない場合は、なるべく手数料がかからないように、早めに返済をするようにしてください。

SBIレギュラーカードであれば、リボ払い残高も「オンラインチェック」で、繰り上げ返済することができるので、リボ払い手数料を減らすことも可能です。

引き落とし日を自由に選べる

通常、クレジットカードの引き落とし日とは、そのカード発行会社が指定する日程となりますが、SBIレギュラーカードは引き落とし日を1日~31日の間で自分の好きな日に設定することができます。

引き落とし日を給料日などに設定すれば、リボ払いなどの支払い金額も大きく設定しやすく手数料を節約することができます。

他のクレジットカードには中々ないメリットです。

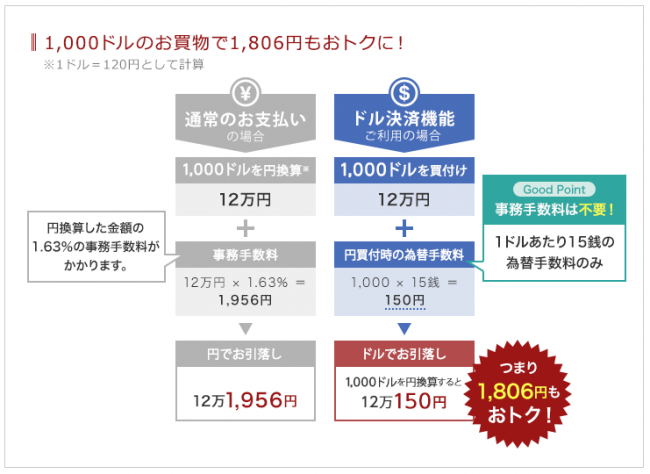

米ドル決済サービスで事務手数料を節約

海外でクレジットカードを利用する際、事務手数料が発生し、たとえ「海外での利用はポイント2倍」というサービスがあっても、この事務手数料のおかげでポイント2倍の意味がなくなるということもあります。

SBIレギュラーカードは、あらかじめ住信SBIネット銀行を引き落とし口座に設定して、なおかつ米ドルを貯金しておけば、利用分を米ドルで支払うことができて、しかも事務手数料無料になります!

最初に住信SBIネット銀行の口座開設と米ドル貯金をしておくという手間もありますが、これはSBIカードにしかないメリットなので、米ドル決済やアメリカに行くことが多い方には、SBIカードはここ強いカードだと言えるでしょう。

SBIスマートプログラムのランクがアップ

SBIスマートプログラムは、利用状況に応じてポイントが貯まり、それに応じて様々なサービスが受けられるというものです。

中でも、振込手数料やATM手数料が無料になるサービスはよく知られていていて人気です。

SBIレギュラーカードを保有するだけで、このスマートプログラムのランクが無条件で1ランク上がります。

ランクと主なサービスは下記の通りです。(お預かり手数料と、住信SBIネット銀行から同行への振込手数料はどのランクであっても、回数無制限で無料です)

- ランク1:お引出手し数料が月2回無料、住信SBIネット銀行から他行への振り込み手数料が月1回無料 ボーナスポイントなし

- ランク2:お引出手し数料が月5回無料、住信SBIネット銀行から他行への振り込み手数料が月3回無料 ボーナスポイントなし

- ランク3:お引出し手数料が月7回無料、住信SBIネット銀行から他行への振り込み手数料が月7回無料 ボーナスポイントなし

- ランク4:お引出し手数料が月15回無料、住信SBIネット銀行から他行への振り込み手数料が月15回無料 ボーナスポイント50pt

手数料は、高額というわけではないですが、月に何回も振込をする方にとっては、手数料もバカにはなりません。

月に数回か節約できるのも嬉しいことですよね。

国内・海外旅行傷害保険が利用付帯

SBIレギュラーカードは、年会費を簡単に無料にできるクレジットカードでありながら、海外、国内旅行傷害保険が付帯していて、さらに家族特約も付帯しているというメリットがあります。

国内旅行傷害保険の補償内容

| 傷害の種類 | 補償金額(本人) | 補償金額(家族) |

| 傷害死亡、後遺障害補償費用 | 最高2,000万円 | 最高1,000万円 |

| 入院費用補償 | 3,000円/日 | 1,500円/日 |

| 通院費用補償 | 2,000円/日 | 1,000円/日 |

手術費用の補償はありませんので、ご注意を。

海外旅行傷害保険の補償内容

| 傷害の種類 | 補償金額(本人) | 補償金額(家族) |

| 死亡・後遺障害補償 | 最高2,000万円 | 最高1,000万円 |

| 治癒費用 | 200万円限度 | 100万円限度 |

| 賠償責任 | 1,000万円限度 | 500万円限度 |

| 救援者費用等 | 200万円限度 | 50万円限度 |

年会費が簡単に無料にできるクレジットカードで、家族までしっかり補償されるのは嬉しいし心強いです。

ただ、この旅行傷害保険は国内も海外も利用付帯ですので、旅行代金や出国前の公共交通料金などをSBIレギュラーカードで決済する必要があります。

もし、持っているだけ(自動付帯)のクレジットカードがほしいなら、JCB EITやエポスカードなら年会費無料で旅行保険が付帯していますので、そちらも持っていると何かと安心です。

SBIレギュラーカードのデメリット

SBIレギュラーカードのデメリットは、ポイント還元率の低さと、貯めやすいサービスが充実していない点です。

年会費は簡単に無料にすることができますが、それにしてももう少しポイントが貯めやすい方が良いですよね。

とはいえ、米ドル決済サービスで手数料を節約できるのは、SBIレギュラーカードならではです。

このサービスを目的とする人には、ポイント還元率などはさほど気にならないでしょう。

ただ、米ドル決済サービスは住信SBIネット銀行に口座を持っていることが前提ですので、このサービスを活用するならまずは住信SBIネット銀行で口座を作ってしまった方がいいでしょう。

家族までしっかり補償される旅行傷害保険も付帯していますので、使い方によってはとても有意義なクレジットカードになります。

まとめ

ポイント還元率が低く、お得感も少々薄いように感じるSBIレギュラーカードですが、このカードならではのサービスもあり、人によってはとても便利なカードとして保有できるはずです。

ドル決済サービスや、スマートプログラムで受けられるサービスは、毎日の中でちょっとした節約にも役立ちますので、うまく使いこなせば持っていて損のないカードです。

SBIレギュラーカードを、米ドル決済用のサブカードとして使って、ポイントをガッツリ貯める用にメインで高還元率カードを持っておくも1つの手段です。

上手にクレジットカードを組み合わせて生活を豊かにしていきましょう。